Så här i februari när baksmällan från nyårsfirandet slutligen lagt sig, champagne kostar i alla ändar, är det slutligen dags för Luppen att ställa sig på tvållådan och berätta om året som gått.

TLDR; Inget hände.

Efter ett tidvis hektiskt 2019 blev 2020 mitt första helår som pensionär, eller styrelseproffs som man kan kalla det om man behöver förklara sig på någon fest. Det slapp vi 2020, tack Corona. Man kan till och med kosta på sig att glömma sina hisspitchar eftersom ingen är självmordsbenägen nog att ställa sig i hissen med dig.

Man kan förledas att tro att pensionärslivet skulle få hobbies som bloggar att blomstra men nej, det har varit ett år när jag ägnat mig åt onoterade bolag och utanför det hållit ett väldigt lågt tempo. Bloggen fick två inlägg under 2020 varav ett beskrev de enda transaktionerna jag gjorde förra året.

I det skogsbruk som är Lundaluppens portfölj skedde det alltså knappt en gallring under föregående år utan all egentlig avkastning kommer från träd som planterats under 2019 eller tidigare än så. Turligt nog visade sig dessa träd väldigt livskraftiga.

I relativa termer var 2020 mitt bästa år sedan 2005 när jag egentligen spelade en annan sport, något jag kommenterat tidigare. I absoluta tal var det mitt bästa år någonsin med en avkastning som bör kunna försörja mig något decennium, på den levnadsnivå som bäst beskrivs som levnadsglad kyrkråtta. Detta är det sextonde året jag mäter och för femte gången slår avkastningen SIX30RX med över tio procentenheter, +25,2 procent att jämföra med index +7,4 procent.

| År |

Lundaluppen

|

SIX30RX

|

Differens

| Kommentar |

2005

|

67,8 %

|

33,2 %

|

34,6 %

| Saknar dok. -2004 |

2006

|

21,6 %

|

22,8 %

|

-1,2 %

| |

2007

|

-19,6 %

|

-3,0 %

|

-16,6 %

| |

2008

|

-26,0 %

|

-36,3 %

|

10,3 %

| Skrev investeringskriterierna |

2009

|

52,1 %

|

49,4 %

|

2,7 %

| |

26,2 %

|

24,9 %

|

1,3 %

| Startade bloggen | |

-4,7 %

|

-11,6 %

|

6,9 %

| ||

22,5 %

|

16,4 %

|

6,1 %

| ||

35,6 %

|

25,5 %

|

10,1 %

| ||

16,6 %

|

14,0 %

|

2,6 %

| Bloggen pausades (okt) | |

1,9 %

|

2,2 %

|

-0,3 %

| ||

19,5 %

|

9,4 %

|

10,1 %

| Bloggen återupptogs (okt) | |

12,3 %

|

7,7 %

|

4,6 %

| ||

0,4 %

|

-7,0 %

|

7,4 %

| Slutade heltidsjobba | |

21,4 %

|

30,1 %

|

-8,7 %

| ||

2020

|

25,2 %

|

7,4 %

| 17,7 %

| |

| Ack |

797 %

|

336 %

| 461 %

| |

| Snitt |

14,7 %

|

9,6 %

|

5,1 %

|

Efter sexton år är överavkastningen fortfarande mycket god i mitt tycke, dock inte sensationell. Det finns på finanstwitter en handfull personer med en otrolig förmåga att hoppa från succé till succé, ett antal av dessa bör närma sig miljardärsnivån snart. Sannolikt finns det en grupp mindre verbala med en svagare förmåga också, men vem jämför sig med dem? För mina livsmål funkar denna nivå mer än väl och om någon kunde garantera samma avkastning sexton år framåt så hade jag tagit erbjudandet omedelbart.

För mig är ett år en ganska kort tid. Med min strategi är det, som jag sagt tidigare, en rimligare målsättning att försöka slå index varje femårsperiod, något som redovisas nedan. Sifforna visar genomsnittlig årlig avkastning under varje period.

Jag behåller alltså ett ensiffrigt avstånd gentemot index. Avståndet är i grund och botten vad som motiverar mig att fortsätta investera manuellt istället för att låta en indexfond ta hand om mina pengar. Här nedan är dumpar från mina båda Avanzakonton, jämförelsekurvan i blått är OMXS GI, dvs. inklusive utdelningar:

| Period |

Lundaluppen

|

SIX30RX

|

Differens

|

2005-2009

|

13,1 %

|

8,6 %

|

4,5 %

|

2006-2010

|

6,8 %

|

7,2 %

|

-0,4 %

|

2007-2011

|

1,7 %

|

0,4 %

|

1,3 %

|

2008-2012

|

10,6 %

|

4,1 %

|

6,5 %

|

2009-2013

|

24,9 %

|

19,2 %

|

5,7 %

|

2010-2014

|

18,4 %

|

12,9 %

|

5,5 %

|

2011-2015

|

13,5 %

|

8,5 %

|

5,0 %

|

2012-2016

|

18,7 %

|

13,2 %

|

5,5 %

|

2013-2017

|

16,7 %

|

11,5 %

|

5,2 %

|

2014-2018

|

9,8 %

|

5,0 %

|

4,9 %

|

2015-2019

|

10,7 %

|

7,9 %

|

2,8 %

|

2016-2020

|

15,4 %

|

9,0 %

|

6,4 %

|

Jag behåller alltså ett ensiffrigt avstånd gentemot index. Avståndet är i grund och botten vad som motiverar mig att fortsätta investera manuellt istället för att låta en indexfond ta hand om mina pengar. Här nedan är dumpar från mina båda Avanzakonton, jämförelsekurvan i blått är OMXS GI, dvs. inklusive utdelningar:

Det större kontot

Det mindre kontot

Som synes ligger det större kontot på +12 % och det mindre på +21 %. Sharpekvoterna för kontona är 0,80 respektive 0,43. Jag har glömt om det är bra eller dåligt, men jag vet att en del läsare brukade fråga om detta på den tiden jag hade läsare i plural.

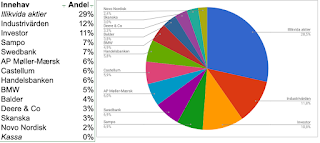

Portföljen per den 31 december 2020 såg ut så här:

Portföljen per den 31 december 2020 såg ut så här:

Portföljsammansättning 31 december, klicka för att förstora

Andelen illikvida innehav har stigit något från förra årets 28 procent till 29 procent idag. Min blogg har minskat i aktivitet och läsare och egentligen är det tveksamt om jag skulle kunna påverka kurserna i något bolag överhuvudtaget, men jag fortsätter vara försiktig och namnger endast drakar.

Den enda förändringen i portföljen under 2020 gjordes i augusti. Jag länkar till inlägget eftersom det är jättesvårt att hitta det.

Som de flesta andra hoppas jag att vi under 2021 ska kunna börja resa och röra på oss igen. Om detta händer kommer det säkerligen göra avtryck även i makro- och mikroekonomin och börsen kommer aldrig bli sig lik igen, precis som vanligt.

Den enda förändringen i portföljen under 2020 gjordes i augusti. Jag länkar till inlägget eftersom det är jättesvårt att hitta det.

Som de flesta andra hoppas jag att vi under 2021 ska kunna börja resa och röra på oss igen. Om detta händer kommer det säkerligen göra avtryck även i makro- och mikroekonomin och börsen kommer aldrig bli sig lik igen, precis som vanligt.

Betyder det här att vi kan kalla dig återfallspensionär eftersom du redan 2017 nämnde att du slutat jobba?

SvaraRaderaKul att aktierna går bättre än icke-jobbandet åtminstone:-).

https://2.bp.blogspot.com/-qisJoko7ld4/XAerSzYvSpI/AAAAAAAAAUI/C_0ilaAZnwQxPVTsSyyfvdprJ7W_eIlKwCLcBGAs/s1600/Ska%25CC%2588rmavbild%2B2018-12-05%2Bkl.%2B11.40.43.png

Hmm, 2017 låter lite tidigt, har svaga minnen av att jag jobbade ganska långa dagar då. Kanske säkrast att fråga mina medarbetare dock ;)

RaderaFintwit remembers!

SvaraRaderaUnderhållande inlägg som fick mig att dra på smilbanden. Tack! Snygg defensiv exekvering också.

SvaraRaderaKul att få ta del av en uppdatering och se den starka utvecklingen, Det är intressant att jämföra vs sin egen performance och se att man kan få en stark överavkastning med vitt skilda strategier.

SvaraRaderaJag tycker mig ana en förskjutning till small/mid bolag om jag nu antar rätt att både onoterat och illikvida inte är large cap. Det är intressant, det enda jag inte riktigt köpt i Luppkriterierna är" tillräcklig storlek" kriteriet.

Sharpekvoten som Avanza visar är ju tyvärr bara 12 mån kvot, så den säger ju inte så mkt. Lite för kort tidsperiod. Långsiktigt vill man ju helst vara över 1, men tyvärr så visar inte Avanza något långtidssharpe, man får försöka pussla ihop det gnm lite manuell uppföljning.

Jag gillar Avanza, men ska man säga ngt negativt om dem så är det väl att de kan vara väldigt snabba att utveckla ngt som gör det lätt för investeraren att öka sina transaktioner (som typ månadsrapporter hur man ligger till vs andra..), men kanske mindre snabba när det gäller stöd för mer långsiktiga "tråkiga" saker som att ge kunderna ett långtidssharpe. Visst är det ett ngt trubbigt nyckeltal, men det är i alla fall någon form av indikation på vilken risk man tagit över åren för att nå sin avkastning. Dessutom fyller nyckeltalet en till funktion för mig ialla fall - man kan grovt jämföra sig med fonders prestation. Där finns ofta sharpekvot publicerat över längre perioder.

Det finns fonder som har ett trackrecord på 15 år och som ligger på ett sharpe sedan start på över 2. Inte många, men de finns. Skulle man kunna trycka fram sitt eget sharpe under samma period så underlättar det ett beslut att kanske allokera mer till dess superfonder.

Det var ett fint, men samtidigt lågmält, skryt det där :) Tack för en bra blogg, synd du inte skriver mer.

SvaraRaderaMvh investera-pengar.blogspot.com

Mycket observant!

SvaraRaderaNu utgår jag ifrån att det är ett misstag och jag har själv inte kollat några siffror men fler borde dubbelkolla sådant, särskilt när det handlar om hemmasnickrade analyser och liknande.

//Stavros

LL räknar med ränta-på-ränta effekten, vilket är mer korrekt över flera år. Om man startade med 100:- 2004, blev de 167:- 2005. 167x1,21=202:- osv.. ända till 897:- 2020. Startar man med 100 och slutar med 897 har man 797% avkastning över hela perioden.

SvaraRaderaImponerande resultat! Skulle vara intressant att höra hur du ser på 2021 med tanke på återhämtningen från mars 2020 till nu. Får inte riktigt ihop det att företagen tuffar på så bra samtidigt som vi har en global pandemi. Det borde bromsa tillväxten för svenska företag? Men det kanske är något som kommer visa sig längre fram?

SvaraRaderaHei

SvaraRaderaHvor mange aksjer har du som er illikvide? Er det snakk om 2 eller 5? Hadde vært veldig interessant og visst hvilke dette er...

Tror jag skall bli bloggare i mitt nästa liv. Livet påminner inte så lite om tillvaron i Lake Wobegon where all the men ars good-looking and all the children are above average.

SvaraRaderaMvh

Lars

Ja,det är ett fenomen. Minns att du för några år sedan nämnde en bloggare som skrev att det hade gått åt helvete och vederbörande lade mer bloggen. Har sökt men har tyvärr inte hittat den då jag inte minns tyvärr inte vilken bloggare det var.

RaderaSjälv funderar jag mer kring hur jag ska förhålla mig till en tilltagande inflation än hur det har gått tidigare år. Just inflation är ju något som väldigt många av bloggarna aldrig har behövt hantera och det kan komma att bli intressant att följa om den tar fart. Fantum är att jag själv knapp minns hur det var när inflationen var en realitet, och förutsättningarna ser ju lite annorlunda ut nu än då så jag vet ärligt talat ännu inte ens jag själv ska hantera den, om den nu tar fart.

//Stavros

Premiepensionsmässigt är en placering i AP7 räntefond, som att sätta pengarna på banken. Nackdelen är att du får betala för noll-ränta, i form av förvaltararvode.

SvaraRaderaDu har något bättre förräntning i Spiltan högränta.

https://i.postimg.cc/fbGH9XJ2/20110413-20210411-AP7-r-ntefond.png

https://i.postimg.cc/CL5jw5Kz/20110413-20210411-Spiltan-R-ntefond.png

Man kan säga att skattebetalarna får betala högre ränta på sina fastigheter när de säljs till SBB och återhyrs än om kommuner och stat behållit fastigheterna i egen ägo.

Likaså subventionerar du fastighetsspekulanterna via AP-fonden eftersom räntan är så vidrigt låg. Har man råd att betala 5 miljoner för en villa som för tio år sedan kostade 4 i ungefär samma skick, så har man råd att betala ränta på lånen.

https://i.postimg.cc/fbqV2jxC/20110413-20210411-AP7-r-ntefond-10st-rsta.png

https://i.postimg.cc/SswJqS1z/2007-2021-Spiltan-R-ntefond-10st-rsta.png