Detta är den tredje delen i inläggsserie som inleddes med "Investera via eget bolag". I detta inlägg tänkte jag diskutera de skatter som uppkommer när du investerar via bolag istället för att göra det direkt. Då blir det även naturligt att titta på legal hemvist för bolaget eller bolagen och vad det innebär för dem och för dig som ägare.

Om vi börjar med en självdeklaration har jag personligen min koncern (som beskrevs i

förra inlägget) helt baserad i Sverige och jag själv bor i Lund. Jag har startat bolag i Amerika, Europa och Asien men bara med operativa syften, aldrig för att optimera skatt eller liknande. Med andra ord är jag ingen rådgivare utan en någorlunda bevandrad lekman som försöker beskriva min syn. Om du på allvar tänker ge dig in i internationella strukturer - ta hjälp från proffs.

Strukturen jag själv använder har hanterat balansomslutningar som varit 7-9-siffriga. Den är lite overkill för låg 7-siffrig omslutning och det finns förmodligen en del optimeringar att göra när man närmar sig 10-siffrig omslutning. Utrymmet för att ta extern hjälp växer med storleken om inget annat.

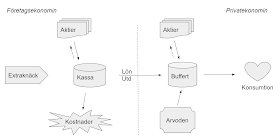

Som jag tänker på skatterna i koncernen finns det tre nivåer:

- Investeringsnivån, dvs. skatt som uppstår när dina investeringar, publika noterade aktier, delar ut pengar till ditt bolag eller när ditt bolag gör reavinster. Här är skatten generellt rätt lik den för privatpersoner där du genom att använda kapitalförsäkring (KF) kan få exakt samma nivå. Alternativt om bolaget äger aktierna så skattar det lägre än privatpersoner, genom en bolagsskatt på 22 % på årets totala vinst

- Internnivån, dvs. skatt som din koncern betalar för att flytta pengar internt. I en helsvensk koncern som min, där dotterbolag är näringsbetingade andelar är skatten noll här. I en internationell koncern kan skatter uppstå även här, mer om det senare

- Överföringsnivån, när bolaget ska föra vidare överskott till dig som privatperson. Eftersom Sverige har några av världens högsta inkomstskatter är detta väldigt hårt reglerat här och skatten ligger mellan 20-70 %

Investeringsnivån och internnivån är internationellt konkurrensutsatta och Sverige är konkurrenskraftiga här. Med andra ord är nästan alla drivkrafter att internationalisera denna typ av verksamhet på överföringsnivån.

Helt vid sidan om dessa skatter ligger momsen som jag återkommer till kort i slutet av inlägget.

Legal hemvist

Med denna introduktion är det lagom att vända blicken mot frågan om legal hemvist, var ska ditt holdingbolag ligga?

Det finns en mycket bra och pedagogisk hemsida som jag rekommenderar alla att läsa,

Sparsam Skatt. Jag har aldrig nyttjat deras tjänster och kan inte gå i god för dem på det sättet, men hemsidan ser jag som seriös och välskriven. De anordnar även sammankomster i Stockholm, Göteborg och Malmö för den intresserade.

Om jag skulle sammanfatta mina slutsatser från deras information och från vad jag läst genom åren så måste du a) vara beredd att flytta utomlands i minst fem år och b) vara beredd att sätta dig i händerna på rådgivare under en lång tid för att detta ska vara aktuellt.

Laglig hemvist kan i princip göras på tre sätt och syftet är alltså att minimera skatten på överföringsnivån:

- Sverige, då får du nivåerna jag beskrev inledningsvis

- Lightvarianten: helt utflyttad till EU (och främst är förmodligen Cypern) som Sparsam Skatt skriver om, då rör du dig inom hyfsat vältrampade stigar och lagstiftning som hänger ihop någorlunda. Tågordning är extremt noga och du behöver rådgivare

- Hardcore: multipla lagstiftningar, "skatteparadis" etc. så du i bästa fall hamnar inom det "inte uttryckligen olagliga", har i media sett exempel på mixar av verksamhet i Sverige, Karibien, Baltikum m.m.

Om man väljer alternativ tre bör det nog röra sig om större belopp (miljarder) och du behöver en beredskap att ägna mycket tid åt Skatteverket. Det är inte aktuellt för mig och jag har inte större kunskap om detta än vad vem som helst kan läsa om lite då och då i samband med Panamaläckan och annat.

Alternativ två är betydligt vanligare och du bör, med rätt rådgivning, kunna navigera mellan skattemyndigheten i Sverige och i det land du väljer utan att hamna alltför mycket i kläm. I Cypern kan man, givet ett antal förutsättningar, föra över tillgångarna med mycket låg eller till och med noll skatt på överföringsnivån. Med detta följer såklart kostnader för rådgivning, ometablering etc.

Jag har personligen tänkt tanken, men för mig är det inte aktuellt idag eftersom:

- Jag är aktiv i Sverige på flera sätt, kan inte flytta ur ett skatteperspektiv utan att klippa en del band jag inte vill klippa (du får inte vara verksam i bolag, äga fastigheter m.m.)

- Cypern är minst lika mycket bakvatten som Sverige (ursäkta mig, alla cyprioter) och alla jag bryr mig om finns här, det är inte jättelockande att bo där. Cypernkonflikten ligger också som en vilande vulkan under öns lugna yta. Ja man kan lägga bolaget i Cypern och flytta till ett annat land, men då ska beskattningsavtalen mellan dessa länder läggas till i ekvationen, utöver vad som gäller mellan Sverige och Cypern

Länder som ibland nämns som alternativ till Cypern är Malta och Österrike, båda med lite olika förutsättningar och med olika vinster att göra. Men sedan jag läste på om detta sedan, för några år sedan, senast verkar Cypern klivit fram som den verkligt tydliga ledaren i racet.

Om man nu bestämmer sig för Cypern så skulle jag personligen inte börja i den änden, dvs. inte sitta i 10-15 år verksam i Sverige med ett Cypernbolag på toppen. Istället skulle jag driva allt svenskt fram till flytten börjar närma sig, sedan ta hjälp och göra allt i rätt tågordning. Det är mer komplicerat att driva bolag utomlands. Redan när du går till Norge eller Danmark blir saker lite annorlunda och du tvingas ta hjälp även med saker du kan fixa själv hemma. Att bilda bolag i Sverige är idag extremt enkelt om du är svensk medborgare och har ett BankID.

Jag fick ett par synpunkter från @danne_w på Twitter kring detta och hans två huvudargument varför man skulle vilja starta ett Cypernbolag omedelbart var:

- Exitskatt och liknande, genom att ha bolaget uppe kan man vara bättre förberedd för utflytt och kanske inte omfattas av stopplagar som införs för att hindra utförsel av värden

- Säkerhet, Sverige är extremt transparent med tjänster som allabolag.se. För att minska hotbilden mot sig själv kan ett utländskt bolag innebära sänkt information "till buset"

Jag tycker detta är giltiga argument även om jag personligen inte tycker de överväger idag.

Som en parentes nämns USA eller de vanliga svenska utflyttningsländerna sällan i dessa sammanhang. USA är ett jättespännande land med måttliga skatter på flera sätt men IRS (deras skattemyndighet) är inte att leka med och väl inskriven är man skatteskyldig för alla inkomster i hela världen tills motsatsen bevisats.

Skatter på investeringsnivån

Jag tänkte återkomma mer om hur man handgripligen går tillväga för att investera i noterade aktier genom ett bolag i ett senare inlägg. Men för skattediskussionen behöver jag vidröra det redan nu.

Bolag har färre alternativ än privatpersoner och det är frågan om att antingen äga via depå eller genom en kapitalförsäkring (KF).

Vinster och utdelningar från aktier i en depå ska bokföras och redovisas på resultaträkningen. De ligger till grund för bolagsskatten. Förluster får dock bara kvittas mot aktierelaterade vinster (sök på "aktiefållan") vilket är en asymmetri som gör detta alternativ rätt dyrbart. Om du har fasta kostnader i verksamheten som hyra eller liknande så kan det dras av från dessa vinster men jag skulle säga att det generellt är förmånligt att äga via kapitalförsäkring istället.

Vinster, förluster och utdelningar från aktier i en kapitalförsäkring bokförs inte, endast insättningar och uttag från försäkringen. Det sker en intern beskattning i försäkringen, precis som i privata KF, och därmed är vinster vid uttag från försäkringen inte skattepliktiga för bolagsskatt.

I en investeringsverksamhet där du gör dina vinster i KF och sedan har kostnader för dator, hyra, revisor eller annat utanför kommer du i praktiken aldrig betala någon bolagsskatt.

Skatter på internnivån

Som jag skrev initialt så betalar jag med min koncernstruktur inga skatter för att transferera pengar mellan bolagen. Koncernbidragsrätt finns mellan bolagen och utdelningar från rörelsebolaget till moderbolaget är skattefria.

Om du väljer att skapa en koncern med bolag i olika länder försvinner koncernbidragsrätten och det dyker upp källskatter på utdelningarna. Vidare vill ländernas olika skattemyndigheter att så mycket vinst som möjligt ska hamna i just deras land och du måste skapa avtal för alla mellanhavanden mellan moder- och dotterbolag för att kunna uppvisa precis hur ni gör. Annars tar du en stor risk och kan drabbas både av skatter och skattetillägg.

Skatter på överföringsnivån

Om ditt företag är det minsta framgångsrikt kommer du vilja föra över pengar från det till dig själv, om inget annat så för att försörja dig. Detta kan i princip göras på tre sätt:

- Lön, löneutbetalning kan ske från vilket bolag som helst i koncernen. Löner i Sverige medför plikten att betala sociala avgifter. Men löner är också avdragsgilla och sänker din bolagsskatt

- Utdelning sker från det bolaget du äger till dig, dvs. moderbolaget i min egen koncernstruktur

- Lån, förbjudet i Sverige, du får inte låna pengar från ditt AB, tillåtet i en del andra länder

Lön beskattas som känt relativt högt i Sverige och sociala avgifter tillkommer. Sociala avgifter är dock inte fullt ut skatter som många ofta säger slentrianmässigt. Upp till en brytpunkt är en del av avgifterna ett tvångssparande åt dig själv, den allmänna pensionen. Detta är inte pengar i sjön vilket bör beaktas.

Utdelning från noterade bolag till privatpersoner beskattar med 30 % om de inte ligger i ISK eller KF. Utdelning från ditt moderbolag till dig är betydligt mer komplicerat och omfattas av de s.k. 3:12-reglerna.

Ämnet är alldeles för stort för detta inlägg men om vi gör två ytterlighetskalkyler där vi antar att du vill ta ut 30 000 kronor netto per månad (du vill inte bo i Leksand, men samtidigt behöver du ju inte längre någon sparkvot, bolaget försörjer dig).

För att få 30 000 kronor netto via lönekuvertet (använder

Skattetabell 32 här) endast måste bolaget betala en bruttolön på 41 100 kronor. Till det kommer sociala avgifter på 31,42 procent. Total kostnad per månad blir då 54 000 kronor eller

648 000 kronor på ett år.

För att få 30 000 kronor netto via utdelning endast får du först dela ut 169 125 kronor enligt schablonbeloppet med 20 % skatt, dvs. 11 275 kronor per månad. De övriga 18 725 kommer från utdelning som måste beskattas som tjänst. Åter med tabell 32 behövs ca 24 200 x 12 = 290 400 i utdelning. Det är inga sociala avgifter på utdelning så totala utdelningen landar på 169 125 + 290 400 = 459 525 kronor. Om du genererar detta belopp med aktier som bolaget äger direkt och bolagsskattar för utdelningarna måste bolaget göra 589 100 kronor i vinst. Men om det kommer från KF blir det ingen bolagsskatteeffekt, som jag skrev ovan.

Det är alltså betydligt effektivare att dela ut pengarna rakt upp och ner än att ta hela beloppet som lön, det kostar bolaget 460 tkr istället för 648 tkr, en rejäl skillnad! Men detta är bara början på berättelsen:

- I löneexemplet fick du en pensionsavsättning (i storleksordningen 50 000 kronor som ska inkomstskattas när du går i pension) som du inte fick i utdelningsexemplet

- Lön räknas in i SGI, arbetslöshet etc. Jag ser inte riktigt att man ska behöva sjukskriva sig från ett investmentbolag, det är oberoende av den tillfälliga arbetsinsatsen i mitt fall. Men detta varierar såklart beroende på vilka säkerhetsmarginaler man har, hur aktiv man behöver vara med sin investeringsstrategi etc.

- Lön syns i UC och hjälper dig vid telefonabonnemang och annat. Du tar en del sådant via firman men barnen behöver också en dag...

- En riktigt låg lön har mycket låg skatt, exemplet här låg något över det optimala sett till de brytpunkter som finns

- Om man vill ta ut mer på årlig basis för högre omkostnader eller raj-raj kan man använda lönebaserat utrymme för utdelningen

I praktiken är en kombination av lön/utdelning nästan alltid gynnsammare än ytterligheterna. Men vad som är rätt beror helt på dina behov. Om du vill ha en miljon att leva på om året ändras ekvationen. Om du vill låsa in maximalt kapital inför din Cypernflytt vänder det åt ett annat håll.

Hela diskussionen ovan bygger på att du vill driva investmentverksamheten vidare och behålla företaget. Om du vill demontera företaget finns möjligheten att inom Sverige göra bolaget passivt och därmed göra dina aktier okvalificerade enligt 3:12-definitionen. Detta kallas lite olika saker som "trädabolag", "5:25" och liknande. Effekten blir att du kan likvidera bolaget och betala 25 % skatt på hela kapitalet. För mer infomation hänvisar jag till

Sparsam Skatts artikel om vilande aktiebolag.

Något om moms

Till sist vill jag hastigt nämna moms eftersom inlägget skulle avhandla skatter.

Ett bolag som endast investerar i andra bolag har ingen momspliktig verksamhet. Det redovisar ingen moms, det fakturerar ingen moms och kan inte heller dra av ingående moms. Du betalar alltså priser inklusive moms för alla inköp till firman. Jag har (som jag skrev i förra inlägget) ett separat rörelsebolag som är momspliktigt.

Det går att blanda momspliktig och icke momspliktig i samma företag och inkommande moms ska då delvis dras av. Jag har dock gjort det enkelt för mig och har alltså ett bolag med 0 % momsskyldighet och ett med 100 %.

Vid internationella upplägg kan moms bli en fråga. Om bolag i olika länder börjar fakturera varandra tjänster, även inom en koncern, behöver du följa momslagstiftningen och det ser olika ut inom EU och utanför.