Det har gått knappt tre veckor sedan jag skrev om belåning i aktieportföljer. Läsarna var knappast eniga i debatten men de flesta delade a) en skepsis och b) en åsikt att om man ska ge sig in i belåning så var tidpunkten 2008-2009, inte 2013-2014.

Under årets första månad har nu två av landets främsta och mest namnkunniga sparekonomer (lånekonomer?) gått ut och sjungit belåningens lov, först Günther Mårder i Sparpodden och nu senast Claes Hemberg i ett blogginlägg.

Är Lundaluppen som vanligt helt ur takt med samtiden? Har svenska sparare byggt upp stålpsyken som klarar börsnergångar med belånade pengar? Kommer ingen att säga de bevingade orden "aktier är ingen bra placeringsform längre" i nästa svacka? Har det blivit rationellt att tänka belåningstankar efter fem börsår där SIXRX totalt stigit 150 procent?

Sidor

▼

fredag 31 januari 2014

torsdag 30 januari 2014

Rapport från TeliaSonera

Ett bolag som jag analyserade för fyra år sedan är TeliaSonera. Den gången var jag svagt positiv men avvaktade. Två år senare skrev jag om Tele2 att "[...] fokuseringen på datatrafik gör operatörerna alltmer utbytbara och till skillnad från försörjningsföretag inom exempelvis elnät eller fjärrvärme finns det en reell konkurrens. Om denna observation stämmer kan vi förvänta oss en prispress på operatörernas tjänster framöver [...]". Dagens bokslutskommuniké från Telia cementerar snarare den andra analysen än den första.

Först lite utdrag ur rapporten (helårsjämförelser mot 2012):

Först lite utdrag ur rapporten (helårsjämförelser mot 2012):

- Nettoomsättningen i SEK minskade med 3 procent till 101 miljarder kronor, i lokala valutor var försäljningen i princip oförändrad

- EBITDA före engångsposter sjönk med 1,6 procent, det bör dock noteras att TeliaSonera har en lång och kär tradition av engångsposter

- Det fria kassaflödet sjönk med 31 procent, en nedgång som dock helt kan förklaras med en exceptionell utdelning från MegaFon föregående år

- Resultatet per aktie sjönk 25 procent till 3,46 kronor per aktie

- Utdelningen höjs till 3 kronor per aktie

Vinsttappet kan synas dramatiskt men beror alltså huvudsakligen på jämförelsestörande poster under 2012. Sedan min fyra år gamla analys har bolaget återinvesterat 64 miljarder kronor vilket "förräntat sig" med en sänkt omsättning med 5 procent och ett resultat som fallit ungefär 20 procent. Naturligtvis är en stor del av de 64 miljarderna underhållsinvesteringar.

I min diskussion om vilka bolag som är bäst för den långsiktige ägaren efterlyste jag bolag som kan ge hög avkastning på inkrementellt investerat kapital. TeliaSoneras nyinvesteringar har uppenbarligen givit noll.

Därför gör TeliaSonera mycket klokt i att dela ut så stor del av vinsten som möjligt för att tillåta ägarna investera den någon annanstans.

Med dagens aktiekurs på 48 kronor ger TeliaSonera en direktavkastning på 6,25 procent. Det är inte fy skam men att döma av utvecklingen är detta allt ägarna kan hoppas på. Med 87 procents utdelningsandel och sjunkande resultat och omsättning är utrymmet för höjningar framåt tveksamt. Är 6,25 procent i avkastning tillräckligt för dig för att investera i ett bolag med betydande politiska risker framförallt i österled? Det är inte tillräckligt för mig.

Rapport från Hennes & Mauritz

Idag kom så bokslutskommunikén för H&M:s räkenskapsår som slutade den 30 november 2013. Det känns nästan som att man skulle kunna kopiera förra kvartalets kommentarer, trenderna kvarstår:

- Butikstillväxten är mycket god, man planerar att under 2014 öppna 375 butiker och därmed öppna mer än en butik om dagen. Under 2013 ökade antalet butiker med ungefär 13 procent

- Omsättningen ökade med 9 procent i lokala valutor

- Bruttoresultatet ökade med 6 procent till 76 miljarder

- Resultatet per aktie ökade med 2 procent till 10,36 kronor

- Kassaflödet före utdelningar minskade med 3 procent

Notera den fallande trappan hela vägen från butiker till kassaflöde. Hur kan man förklara detta? Jag gör ett försök:

- Butiksöppningar -> Omsättning -> Bruttoresultat 13 till 6 procent: här ser vi framförallt valutaeffekter, fortsatt prispress från försiktiga konsumenter i form av reor etc. Det verkar också vara svårt för H&M att pressa produktionskostnaderna vidare, det är mycket fokus på rättvisa löner och förhållanden (missförstå mig inte, detta är självklart positivt och nödvändigt för varumärket) som gör byte av leverantörer och omförhandlingar långsammare

- Bruttoresultat -> Resultat per aktie 6 till 2 procent: investeringar i form av marknadsföring av nya varumärken, omkostnader för onlinesatsningar som inte aktiveras driver upp försäljningskostnaderna och i ännu högre grad administrationskostnaderna

- Resultat -> Kassaflöde 2 till -3 procent: H&M satsar idag väldigt offensivt i en tuff marknad och skillnaden mellan investeringar och avskrivningar ökar i hög takt - nu mer än 3 miljarder 2013. Online-segmentets investeringar aktiveras till viss del som immateriella rättigheter, för 2013 var detta 738 miljoner kronor. Investeringarna i materiella tillgångar steg också med över 18 procent vilket speglar butikstillväxten

Aktiverade utvecklingskostnader för mjukvara är ingen favorit i mina ögon, men det skrivs av relativt fort (i H&M:s fall 5 år). Om man tagit detta som kostnader hade faktiskt H&M:s resultat sjunkit.

Om man ska ge H&M en liten känga får det gälla redovisningen: man har valt en segmentsuppdelning i geografiska marknader, vilket i min värld är mindre intressant än varumärkena respektive online. Sannolikt vill man undvika att lämna information till konkurrenter, men aktieägarna blir lidande. En annan punkt är den funktionsorienterade resultaträkningen som gör det lite knepigt att spåra arten av investeringar och medföljande av- och nerskrivningar. Helst skulle man såklart som ägare vilja ha båda dimensionerna. Att bolaget från detta räkenskapsår slutar redovisa försäljning i jämförbara butiker är också synd och gör det svårt att bedöma hur effektiva nyetableringarna är.

Jag tycker ändå att H&M på det stora hela gör rätt saker. Satsningen på de mindre kedjorna kan diskuteras, men man kan inte heller stå still. Konkurrenten Inditex agerar framgångsrikt i flera marknadssegment och det är förmodligen klokt av H&M att försöka möta dem på fler områden.

Online är ett område där jag hemskt gärna skulle vilja ha mer information om omsättningstillväxt och resultat. Det är helt nödvändigt för H&M att vara online och det är positivt att man nu ökar takten på utrullningen. Ett framgångsrikt svenskt exempel är Gina Tricot som testar nya marknader genom att först etablera sig online. Nu har ju H&M en bra bit kvar innan man ens är ikapp det egna butiksnätets utbredning, men den strategin vore intressant att exekvera exempelvis på de mindre kedjorna.

Om H&M är billigt eller dyrt idag? Jag tycker nog att senaste årets uppgång har varit lite i överkant och är inte intresserad av att köpa mer idag. Å andra sidan kan man växa in i dagens värdering ganska fort om marknaden blir mer positiv, så jag säljer inte heller.

onsdag 29 januari 2014

Rapport från SCA

Det har snart gått två år sedan jag analyserade SCA och när dagens bokslutskommuniké kom tog jag därför en extra titt på ett av Sveriges riktigt fina skogsbolag (förlåt, hygienbolag). Aktien kostade då ca 120 kronor och jag tyckte bolaget var högt värderat, jag återkommer till vad jag tycker om dagens 171 kronor. Jag har aldrig ägt aktien men bolaget finns representerat i portföljen via huvudägaren Industrivärden.

När nu visionen om det papperslösa kontoret efter tjugo år börjar närma sig verklighet och pressen har stora problem med sina pappersupplagor har SCA varit framsynta. Under många år har man stuvat om bolaget till ett hygienbolag utan att för den delen sälja av sina skogstillgångar. Man har också genom denna manöver lyckats få hela verksamheten omvärderad som ett konsumentproduktbolag. Förvärvstakten har under denna period också gått upp rejält med en egen sida på sajten om pågående och avslutade förvärv.

Dagens rapport bjöd i korthet på följande:

När nu visionen om det papperslösa kontoret efter tjugo år börjar närma sig verklighet och pressen har stora problem med sina pappersupplagor har SCA varit framsynta. Under många år har man stuvat om bolaget till ett hygienbolag utan att för den delen sälja av sina skogstillgångar. Man har också genom denna manöver lyckats få hela verksamheten omvärderad som ett konsumentproduktbolag. Förvärvstakten har under denna period också gått upp rejält med en egen sida på sajten om pågående och avslutade förvärv.

Dagens rapport bjöd i korthet på följande:

- Förvärv och avyttringar leder till diverse "engångsposter" som med dagens strategi snarare är att se som "flergångsposter". Jag tycker det är svårt att bortse från dessa när förvärv och avyttringar tycks vara en del av daglig verksamhet

- Omsättningen har ökat med 4 procent till 89 miljarder

- Resultatet per aktie har stigit till 7,90, fortfarande har man inte nått upp till mitt tydligen generösa investeringsantagande om 8,50 kronor

- Utdelningen höjs med 6 procent till 4,75 kronor per aktie

- "Rörelseresultatet, exklusive jämförelsestörande poster, valutaeffekter och avyttringar, ökade med 31 procent", men inklusive förvärv och konsolidering av Vinda antar jag? Jodå, eliminerar man bara duggregn, snömodd, motvind och uppförsbackar så är Lund en fantastisk cykelstad

Vinstökningen i skogsverksamheten är glädjande, men om man läser var den kommer ifrån så är det mycket bokföringsvinster (skogsbyten) och lite kassaflöde. Framtidsområdet hygienprodukter visade nästintill oförändrad omsättning och rörelseresultat medan kassaflödet sjönk, vilket ytterligare höjer mina frågetecken för SCA:s värdering idag. Mjukpapper ökade desto mer, till hälften på grund av förvärv, men även en påtaglig organisk förbättring, omsättningen ökade med 11 procent och rörelseresultatet med 21 procent. Även här sjönk dock kassaflödet.

SCA är ett mycket intressant bolag med stora tillgångar och fina rörelser. Jag tycker man uppvisat strategiskt initiativ och tydlig exekvering. Men summerar man allt detta är dagens marknadsvärdering av SCA i mina ögon fullständigt omotiverad. Mitt investeringsantagande om intjäningsförmåga på 8,50 kronor är fortfarande inte glasklart bevisat och dagens P/E på 22 kan inte vara motiverat hur man än ser på saken. 120 kronor hade fortfarande varit dyrt i mina ögon. 170 kronor är en kraftig övervärdering och hade jag ägt några så hade jag sålt.

tisdag 28 januari 2014

Rapport från Swedbank

I morse släppte Swedbank sin bokslutskommuniké för 2013 och kortfattat kan man nog säga att de stora engångsposterna som Michael Wolf bäddade för vid sitt tillträde börjar nå vägs ände.

Under finanskrisen var ju Swedbank rejält mot repen och tvingades till två emissioner. När Michael Wolf då valdes till VD följde ett par kvartal med enorma kreditförluster. Vad jag lyckligt nog vågade tro den gången var att han bäddade för sig själv genom att ta i i överkant. De senaste åren har följaktligen präglats av kreditåtervinningar och vinster vid försäljning av beslagtagna panter. Även detta kvartal redovisar man nettoåtervinningar, men nu tvingas man också till nedskrivningar av de kvarvarande panterna som visat sig mer svårsålda, främst i USA och Ukraina. Fastighetsbolaget Ektornet som äger fastigheterna är dock på avveckling så det ska inte behöva påverka framtida intjäning alltför mycket. Men stora vinster är förmodligen inte heller att vänta.

Lite kortfakta om rapporten (helår 2013 mot 2012 i parentes):

Under finanskrisen var ju Swedbank rejält mot repen och tvingades till två emissioner. När Michael Wolf då valdes till VD följde ett par kvartal med enorma kreditförluster. Vad jag lyckligt nog vågade tro den gången var att han bäddade för sig själv genom att ta i i överkant. De senaste åren har följaktligen präglats av kreditåtervinningar och vinster vid försäljning av beslagtagna panter. Även detta kvartal redovisar man nettoåtervinningar, men nu tvingas man också till nedskrivningar av de kvarvarande panterna som visat sig mer svårsålda, främst i USA och Ukraina. Fastighetsbolaget Ektornet som äger fastigheterna är dock på avveckling så det ska inte behöva påverka framtida intjäning alltför mycket. Men stora vinster är förmodligen inte heller att vänta.

Lite kortfakta om rapporten (helår 2013 mot 2012 i parentes):

- Resultatet sjönk marginellt till 15,2 miljarder, 13,94 kronor per aktie, en bra bit över mitt investeringsantagande på 11,50 kronor i bevakningslistan

- Räntabilitet på eget kapital sjönk till 14,7 procent (15,6)

- K/I-talet sjönk till 0,45 (0,46), dock innehöll Q4 flera engångsposter som tryckte upp dess K/I till 0,46

- Man redovisar marginella kreditförluster på helåret, -60 miljoner (återvinningar 185)

- Både ränte- och provisionsnetto ökar med 8 respektive 5 procent

- Nettoresultat av finansiella poster till verkligt värde sjönk rejält, detta är främst kopplat till lägre marknadsräntor samt mindre kreditspreadar

Sist men absolut inte minst höjer man utdelningen från 9,90 kronor till 10,10 kronor. Jag måste erkänna att även jag blev lite besviken där, men tittar man igenom resultatet är det logiskt. Direktavkastningen är fortfarande nästan för hög, finns det verkligen inga investeringsmöjligheter med rimlig avkastning inom bankens verksamhet?

De ägare som var med i den första emissionen där preferensaktierna kom ut betalade 48 kronor och har med denna utdelning fått tillbaka 30,10 kronor.

De ägare som var med i den första emissionen där preferensaktierna kom ut betalade 48 kronor och har med denna utdelning fått tillbaka 30,10 kronor.

måndag 27 januari 2014

Om ett fondbolag (för hästar?)

Idag kunde man på Twitter läsa att Spiltans Räntefond Sverige nått ett förvaltat kapital på aktningsvärda 5 miljarder kronor! Apropå Snåljåpens fråga till Erik Lidén häromveckan om hur det går till att starta ett fondbolag tog jag en titt på Spiltan Fonders historik.

För att få en snabb överblick tittade jag in på allabolag.se där men enkelt kan se historiken i sammandrag. Som synes har bolaget intäktsmässigt haft en mycket tjusig "hockey stick", men första vinsten dröjde i över tio år från grundandet 2001. Under 2011 började man så tjäna pengar och även om omsättningskurvan har fortsatt uppåt har lönsamheten de senaste åren varit stabil eftersom man anställt fler människor och sannolikt dragit på sig lite mer marknadsföringskostnader.

Med 0,1 procent förvaltningsavgift bör Räntefondens bidrag till omsättningen det kommande året ligga på 5 miljoner minus distributörernas andel. För 2012 (som är det senaste på allabolag.se) kanske det stod för 20-25 procent, gissningsvis. När det gäller det förvaltade kapitalet står fonden dock för en majoritet, i VD-brevet för Q3 2013 var det totala förvaltade kapitalet 6 miljarder kronor.

Jag har ju tidigare varit relativt skeptisk till moderbolaget Spiltan, men för Spiltan Fonder har jag stor respekt. Räntefonden under VD Brändströms förvaltning är en produkt jag länge använt och har ungefär 200 tkr där, den är såpass enkel och billig att jag också använder den för min premiepension. Tre dagars ledtid för insättningar och uttag är dock en pina, ska kanske nämnas.

Bolaget har uppvisat en hel del kreativitet med sin Investmentbolagsfond som fått mycket uppmärksamhet. Exakt vad de rökte när de hittade på regionfonderna för Dalarna och Småland lär vi aldrig få veta, men kreativt var det i alla fall.

Så för er bloggrannar där ute som drömmer om egna fonder:

För att få en snabb överblick tittade jag in på allabolag.se där men enkelt kan se historiken i sammandrag. Som synes har bolaget intäktsmässigt haft en mycket tjusig "hockey stick", men första vinsten dröjde i över tio år från grundandet 2001. Under 2011 började man så tjäna pengar och även om omsättningskurvan har fortsatt uppåt har lönsamheten de senaste åren varit stabil eftersom man anställt fler människor och sannolikt dragit på sig lite mer marknadsföringskostnader.

Med 0,1 procent förvaltningsavgift bör Räntefondens bidrag till omsättningen det kommande året ligga på 5 miljoner minus distributörernas andel. För 2012 (som är det senaste på allabolag.se) kanske det stod för 20-25 procent, gissningsvis. När det gäller det förvaltade kapitalet står fonden dock för en majoritet, i VD-brevet för Q3 2013 var det totala förvaltade kapitalet 6 miljarder kronor.

Jag har ju tidigare varit relativt skeptisk till moderbolaget Spiltan, men för Spiltan Fonder har jag stor respekt. Räntefonden under VD Brändströms förvaltning är en produkt jag länge använt och har ungefär 200 tkr där, den är såpass enkel och billig att jag också använder den för min premiepension. Tre dagars ledtid för insättningar och uttag är dock en pina, ska kanske nämnas.

Bolaget har uppvisat en hel del kreativitet med sin Investmentbolagsfond som fått mycket uppmärksamhet. Exakt vad de rökte när de hittade på regionfonderna för Dalarna och Småland lär vi aldrig få veta, men kreativt var det i alla fall.

Så för er bloggrannar där ute som drömmer om egna fonder:

- Bered er på mycket pappersarbete

- Var kreativa och skickliga

- Härda ut i tio år

Jag drömmer ibland också om en fond, med en och samma förvaltare och kund, jag själv...

söndag 26 januari 2014

Nytt år, nya ansvar

Den senaste månaden har trafiken till bloggen nästan dubblerats, jag har dubblerat mina samarbeten, jag har investerat i ett nytt bolag med klart lägre likviditet än tidigare. Detta är en spännande utveckling men inte helt utan risker, så jag har uppdaterat min friskrivningssida. Ta gärna en titt och kommentera om något är oklart eller orimligt.

lördag 25 januari 2014

Analys av Ratos

En av de absolut vanligaste kommentarerna på bloggen är frågan "hur ser du på Ratos nu vid priset X kronor?", vilket är en väldigt jobbig fråga att svara på. Dels behöver man ha en uppfattning om ett av börsens spretigaste konglomerat, och dels en värdering av en koncern som har två överlappande och värdeskapande affärsprocesser:

- De ingående bolagen drivs och deras resultat tillfaller ägaren Ratos

- Ratos handlar med bolagen som "lagervaror" och säljer bolagen dyrare än man köper dem

När jag värderar investmentbolag är det den första processen jag värderar, hur en "going concern" fungerar och summan av innehaven avkastar.

Den andra processen kan intuitivt ses som mer händelsestyrd - ett bolag dyker upp på radarn, förvärvas, optimeras, en köpare dyker upp och exit genomförs. Detta är inte riktigt hur Ratos beskriver det. I senaste årsredovisningen kan man läsa att värdeökningen mellan förvärv och exit kan brytas upp i tre komponenter:

- Industriell utveckling står för 72 procent av avkastningen, ökad omsättning och lönsamhet

- Kassaflöden och kapitaltillväxt står för 32 procent avkastningen, optimerade kassaflöden och kapitalbindning i varulager, kundfordringar

- Multipelarbitrage står för -4 (!) procent av avkastningen, man säljer alltså i allmänhet bolagen till lägre multiplar än man köper in dem

Det är alltså inte som listiga affärsmän man ser sig utan som kompetenta affärsutvecklare. När Ratos kommer till dig och vill köpa ditt bolag ska du alltså inte vara orolig för att de skörtar upp dig, de anser bara att du är inkompetent på att leda ditt bolag. Nåja, det kan finnas skäl till att Ratos kan ta ditt bolag till nästa nivå bättre än du, så riktigt så illa behöver det ju inte vara. Intressant nog kombinerar man detta med att vara branschgeneralister, man kan alltså effektivisera och utveckla bolag i samtliga branscher.

Det är omöjligt att analysera Ratos utan att titta på innehaven. Vad varje innehav gör har jag tyvärr inte riktigt tid och plats att beskriva utan måste hänvisa till Ratos hemsida. Med tabellen nedan försöker jag grovt belysa bolagens värde och storlek i portföljen:

| Bolag |

Andel

|

Oms -12

|

EBITA -12

|

Ratos EK

|

Inv.år

|

Ber.värde

|

| AH Industries |

69 %

|

1 062

|

-45

|

343

|

2007

|

1 017

|

| Aibel |

32 %

|

12 709

|

892

|

1 574

|

2013

|

1 838

|

| Arcus-Gruppen |

83 %

|

2 278

|

5

|

486

|

2005

|

1 966

|

| Biolin |

100 %

|

235

|

23

|

347

|

2010

|

646

|

| Bisnode |

70 %

|

3 935

|

339

|

1 186

|

2005

|

4 798

|

| DIAB |

96 %

|

1 003

|

-217

|

850

|

2001

|

6 400

|

| Euromaint |

100 %

|

2 484

|

60

|

622

|

2007

|

1 845

|

| GS-Hydro |

100 %

|

1 352

|

123

|

16

|

2001

|

120

|

| Hafa Bathroom |

100 %

|

268

|

7

|

150

|

2001

|

1 129

|

| HENT |

73 %

|

3 360

|

113

|

338

|

2013

|

395

|

| HL Display |

99 %

|

1 657

|

104

|

1 097

|

2013

|

8 260

|

| Inwido |

97 %

|

4 476

|

328

|

2 381

|

2004

|

11 251

|

| Jötul |

93 %

|

913

|

-52

|

237

|

2006

|

821

|

| KVD |

100 %

|

287

|

41

|

262

|

2010

|

488

|

| MCC |

100 %

|

1 250

|

108

|

859

|

2007

|

2 547

|

| Nebula |

72 %

|

211

|

70

|

294

|

2013

|

343

|

| Nordic Cinema |

58 %

|

2 577

|

324

|

613

|

2011

|

977

|

| SB Seating |

85 %

|

1 176

|

164

|

1 120

|

2007

|

3 321

|

| Övriga tillg. |

100 %

|

1 005

|

1 005

| |||

| Summa |

41 233

|

2 387

|

13 780

|

49 168

|

Tabellen visar alla innehaven, Ratos ägarandel, bolagens nettoomsättning, deras EBITA (resultat före finansiella poster, skatt och av/nedskrivningar av immateriella rättigheter) och deras andel av Ratos egna kapital. Jag återkommer till de sista två kolumnerna.

Jag och många andra säger ofta att "Ratos handlas med en substanspremie" och då avses börsvärdet mot det egna kapitalet. Det egna kapitalet i Ratos speglar i huvudsak vad Ratos har betalat för sina innehav plus övriga tillgångar. Detta är en ganska hård bedömning av bolagets tillgångar då man i många fall ägt dem i ett antal år och historiskt sett lyckats öka sina innehav i värde rejält över tid.

Ratos målsättning är en IRR på 20 procent för varje innehav och man har historiskt lyckats nå hela 25 procent. Om man tar hänsyn till vad bolaget själv skriver om avkastningens uppbyggnad så står kassaflöden och kapitaloptimering för 32 procent av avkastningen, och bolagens löpande kassaflöden för hälften av det - 16 procent. Omvänt måste alltså 84 procent av avkastningen komma från värdeökning i innehaven.

För att nå sitt mål på 20 procent IRR måste alltså bolagen öka i värde motsvarande 84 procent av detta, årligen. Varje innehav måste alltså öka i värde 16,8 procent årligen (och ge ett tillgängligt kassaflöde på 3,2 procent) för att nå målet. När Ratos gör en exit är det försäljningspriset jämfört med EK som ger reavinsten. Alltså har jag i den högra kolumnen räknat ut vad priset måste vara för att EK ska ha givit 16,8 procent årligen, och Ratos därmed ska vara on-schedule i sina investeringar. Detta är återigen en förenkling och stämmer inte om man gjort tilläggsinvesteringar eller rekapitaliseringar under ägandeperioden vilket man gjort i flera fall.

Om man sedan tar de beräknade värdena och jämför dem med omsättning och EBITA finner man några helt orimliga fall: DIAB, Hafa, HL Display, Inwido, MCC och SB Seating lär få väldigt svårt att leva upp till kravet om IRR 20 procent, medan framförallt GS-Hydro ser rejält undervärderat ut. Totalt sett ser dagens portfölj ut att ligga efter jämfört med det finansiella målet. Om jag justerar ner de tydligt undervärderade och justerar upp GS-Hydro hamnar jag på en värdering omkring 28 miljarder på substansen.

|

| Ärvde en del ogräs? |

Jag anser att Ratos fina historiska avkastning till viss del beror på att man klippt av rosorna och vattnat ogräset som Peter Lynch uttryckte det, och tabellen ovan tycker jag styrker detta till viss del. Man har sålt av guldkornen, och många av de lite äldre innehaven kommer inte att avkasta i närheten av 20 procent IRR.

Jag har nu landat i två värderingar, det egna kapitalet på 13,7 miljarder och en substansvärdering på 28 miljarder. Från dessa ska dras 1,5 miljarder för preferenskapitalet. Jag menar att Ratosaktiernas rätta värde finns mellan dessa, dvs. mellan 38 och 82 kronor per aktie. Aktievärdering i min tappning är inte särskilt exakt...

Mycket diskussion om värdering, hur ser de kvalitativa investeringskriterierna ut?

| Kriterium | Uppfyllt? | Kommentar |

| Tillräcklig storlek: | JA | Som investmentbolag är Ratos betydande och Large Cap-noterat. Innehaven är ofta betydligt mindre men har ändå ofta en stark marknadsställning inom sina respektive nischer. |

| Stark finansiell ställning: | NEJ | Ratos är inte i närheten av att uppfylla kriteriet. Investeringarna är i stor utsträckning lånefinansierade så den konsoliderade balansräkningen är svag. Det ska noteras att Ratos inte står som garant för sina innehavs lån och centralorganisationen är obelånad. Man kan alltså i teorin låta ett innehav gå i konkurs utan att skada resten av verksamheten. Detta lär dock leda till omfattande relationsproblem med berörda banker samt svårigheter för framtida upplåning. |

| Intjäningsstabilitet: | JA | Positiva resultat hela 2000-talet |

| Utdelningsstabilitet: | JA | Utdelning hela 2000-talet, och ganska frikostig sådan fram till för något år sedan då en sänkning retade upp många ägare som i alltför stor utsträckning sett utdelningen som garanterad |

| Intjäningstillväxt: | JA | På tio års sikt, ja, men de senaste åren har inte varit imponerande på denna front. |

| Trovärdig ledning: | JA | Jag var orolig att alltför mycket skulle hänga på Arne Karlsson men jag tycker att det har gjorts mycket och klart godkända affärer under Susanna Campbells ledning. |

| Gynnsam ägarbild: | JA | Största ägare är familjen Söderberg och Söderberg-stiftelserna. Jag tror de är hyggligt starka finansiellt, och Ratos är definitivt viktigt för dem. |

Om man applicerar mina normala värderingsmått på Ratos blir det ingen rolig historia: P/E för de senaste tre åren ligger på över 30, INTE OK. Det egna kapitalet justerat för goodwill är negativt, INTE OK. Vanliga värderingsmetoder - koncernen som en permanent koncern - kan inte motivera ett pris i närheten av dagens på drygt 62 kronor per aktie.

När jag analyserade bolaget senast, för fyra år sedan, skrev jag att det inte är något för defensiva investerare, och jag står fast vid den slutsatsen. I detta inlägg har jag föreslagit ett alternativt sätt att värdera bolaget och hittat något slags "rimligt intervall" på 38-83 kronor, där aktien idag ligger ganska exakt mittemellan. Om man tror på bolagets förmåga att skapa värde i sina bolag och att den tuffare konkurrensen om objekt inte påverkar framtida lönsamhet är bolaget billigt idag. Min lite försiktigare syn är att det är högst rimligt värderat idag. Jag kommer inte att köpa bolaget på dessa nivåer.

Bolagets ambition är att avkasta 20 procent årligen på detta kapital, dvs. 7,60-16,60 kronor. Tror du Ratos klarar detta och vilka avkastningskrav har du? Med svaret på de frågorna har du ditt eget intrinsic value.

Bolagets ambition är att avkasta 20 procent årligen på detta kapital, dvs. 7,60-16,60 kronor. Tror du Ratos klarar detta och vilka avkastningskrav har du? Med svaret på de frågorna har du ditt eget intrinsic value.

fredag 24 januari 2014

Inköp Bonheur

Jag har ägnat en hel del tid de senaste veckorna åt att läsa på om norska Fred. Olsen & Co och dess "maktpyramid" med delägda Bonheur, Ganger Rolf, Fred. Olsen Energy m.m. Jag tycker att bolagskvaliteten är god i en bransch som dock är ny för mig. Bonheur som investmentbolag och de övriga investeringarna har jag bara skummat över men allt ser enormt undervärderat ut i bolaget. Därför lyckades jag inte hålla tassarna borta utan idag blev det 100 Bonheur till portföljen.

När det började ryktas att Lundaluppen eventuellt skulle köpa bolaget gick marknaden raskt in och sänkte priset en femma för "tråkigare än så blir det inte". 123 norska kronor betalade jag följaktligen för familjen Olsens pärla.

Beslutet var inte helt enkelt, familjen Walton ville ha ett ord med i laget. Wal-Mart har stadigt ökat sin intjäning och under senaste tiden tappat i marknadsvärde. Här fanns idag chansen att öka på lite i ett av mina minsta innehav till en rimlig peng - och därmed undvika att få ett nytt bolag att bevaka och djupstudera. Dessutom sitter jag nu med tre mycket små innehav. Valet var svårt, men mellan två angenäma alternativ valde jag Bonheur denna gång.

Jag har uppdaterat bevakningslistan som visar just vilka bolag som var mest tänkbara för dagen, för en förklaring är det bäst att läsa förklaringsinlägget.

Efter köpet ser portföljen ut så här:

Portföljens marknadsvärde är idag 4,1 miljoner kronor.

När det började ryktas att Lundaluppen eventuellt skulle köpa bolaget gick marknaden raskt in och sänkte priset en femma för "tråkigare än så blir det inte". 123 norska kronor betalade jag följaktligen för familjen Olsens pärla.

Beslutet var inte helt enkelt, familjen Walton ville ha ett ord med i laget. Wal-Mart har stadigt ökat sin intjäning och under senaste tiden tappat i marknadsvärde. Här fanns idag chansen att öka på lite i ett av mina minsta innehav till en rimlig peng - och därmed undvika att få ett nytt bolag att bevaka och djupstudera. Dessutom sitter jag nu med tre mycket små innehav. Valet var svårt, men mellan två angenäma alternativ valde jag Bonheur denna gång.

Jag har uppdaterat bevakningslistan som visar just vilka bolag som var mest tänkbara för dagen, för en förklaring är det bäst att läsa förklaringsinlägget.

Efter köpet ser portföljen ut så här:

| Bolag/aktie | Antal | Portföljandel |

| Handelsbanken |

26 %

| |

| Handelsbanken A |

1 420

| |

| Handelsbanken B |

2 045

| |

| Hennes & Mauritz |

2 740

|

19 %

|

| Swedbank |

2 887

|

13 %

|

| Industrivärden C |

3 305

|

10 %

|

| Investor A |

1 390

|

7 %

|

| Sampo |

740

|

6 %

|

| AP Möller Maersk A |

3

|

5 %

|

| Castellum |

1 810

|

5 %

|

| Fortum |

1 100

|

4 %

|

| Lundbergföretagen |

408

|

3 %

|

| Wal-Mart Stores |

120

|

1 %

|

| Johnson & Johnson |

95

|

1 %

|

| Bonheur |

100

|

0 %

|

Portföljens marknadsvärde är idag 4,1 miljoner kronor.

torsdag 23 januari 2014

SSAB köper Rautaruukki

Som tidigare SSAB-ägare och ägare i Industrivärden, SSABs huvudägare, väckte naturligtvis dagens annonserade storaffär mitt intresse. Mycket fakta kring affären står att finna i dagens pressmeddelande som rekommenderas varmt om ni lyckas ta er förbi alla försäkringar om att ni inte håller till i USA, Nya Zeeland etc.

I korthet ger SSAB ut nya aktier för att köpa samtliga aktier i finska Rautaruukki, ett bolag som idag har Solidium som huvudägare. Solidium är välbekant för oss Sampoägare då det är finska statens maktbolag som även är huvudägare i Sampo och flera andra finska storbolag.

Om vi börjar med den stora frågan: vad får man och vad betalar man? Rösterna lämnar jag därhän, även om jag vet att Industrivärden är minst sagt intresserade.

I korthet ger SSAB ut nya aktier för att köpa samtliga aktier i finska Rautaruukki, ett bolag som idag har Solidium som huvudägare. Solidium är välbekant för oss Sampoägare då det är finska statens maktbolag som även är huvudägare i Sampo och flera andra finska storbolag.

Om vi börjar med den stora frågan: vad får man och vad betalar man? Rösterna lämnar jag därhän, även om jag vet att Industrivärden är minst sagt intresserade.

- Man köper 58 procent av Rautaruukki (Q3-länk), ett bolag med EK på 900 miljoner euro exklusive goodwill och immateriella tillgångar men verkar vara på väg mot sitt femte raka förlustår. Bolaget har 8 700 anställda och har producerat 1 734 000 ton stål hittills i år

- Man betalar med 42 procent av SSAB (Q3-länk), med EK på 7,4 miljarder kronor exklusive goodwill och immateriella tillgångar samt en genomsnittsvinst på 1,6 miljarder de senaste fem åren. Bolaget har 8 700 anställda och har producerat 3 255 000 ton stål hittills i år

Jag ställer upp det här i en tabell och viktar med andelarna - eurokursen sätts till 8,77 kronor.

| - |

Köp Ruukki

|

Sälj SSAB

|

| Andel |

58 %

|

42 %

|

| Eget kapital (MSEK) |

4 600

|

3 100

|

| Resultat 5 år (MSEK) |

neg.

|

670

|

| Anställda |

5 050

|

3 650

|

| Produktion (kton) |

1 000

|

1 350

|

Detta är naturligtvis ett extremt grovhugget sätt att jämföra verksamheterna. Helt klart har SSAB varit mer framgångsrikt de senaste fem åren men sitter med en riktigt risig balansräkning sedan IPSCO-affären. Ruukki ger ifrån sig mer EK och har också en väldigt stor personalstyrka. Kan det vara Solidiums statliga ägarskap som bromsat nödvändiga neddragningar?

Jag tycker det vid en första anblick är svårt att säga om affären är rent prismässigt förmånlig för den ena eller andra parten, så låt oss anta att den är rimlig tills vidare analyser gjorts. Enligt pressmeddelandet har Rautaruukki-ägarna erbjudits en skälig premie för sina aktier, vilket säkert stämmer för aktiekursen. Men det är över min förmåga att värdera bolagens egentliga värden med en sådan precision.

Ett område som varenda M&A-rådgivare kan hjälpa vilket par av företag som helst med är att peka ut synergier. Här har man summerat ihop dem till 1,4 miljarder årligen som ska komma i dagen inom tre år. Det är ju trevligt men inget jag skulle räkna hem förrän om tre år.

Ur Industrivärdens perspektiv tror jag man sett chansen att få till en konsolidering i branschen med en geografiskt logik och en medägare som säkert kommer att vara partner åtminstone den här krisen ut. Sverker Martin-Löf har ju dessutom länge klagat över kronkursen och i denna affär drar han istället nytta av den. Bolaget tycks inte i mina ögon stärka sin produktmix på något sätt utan det handlar mer om att minska konkurrensen och skapa skalfördelar i en utbombad bransch.

Jag tycker det är ett intressant och ganska offensivt drag av Industrivärden och ser fram emot att läsa på mer.

onsdag 22 januari 2014

Rapport från Castellum

Idag kom bokslutskommunikén från mitt senaste portföljtillskott, Castellum. Det lär inte bli någon storsäljare, det var en väldigt odramatisk men för all del glädjande läsning:

Ska man finna något negativt så vore det att nettoinvesteringarna sjönk till följd av minskade köp och större försäljningar. Investeringar i ny-, till- och ombyggnader dominerade - som det ska vara när fastighetspriserna stiger till en oattraktiv nivå.

- Hyresintäkterna ökade med 6 procent till 3,2 miljarder kronor

- Förvaltningsresultatet steg med 7 procent till 8,21 kronor per aktie

- Den genomsnittliga räntenivån i upplåningen sjönk till 3,5 procent

- Utdelningen till aktieägarna föreslås höjas med 8 procent till 4,25 kronor per aktie

- Belåningsgraden sjönk, räntetäckningsgraden steg

|

| Varumärket i Stockholm |

Avkastningen från en aktie kan definieras som direktavkastning plus dess årliga ökning. Om Castellum kan fortsätta i samma stil bör framtida avkastning landa kring 11-12 procent per år, det är inte illa i dagens ränteläge.

Jag gillade en av VD Henrik Saxborns formuleringar: "Investeringstakten innebär att Castellum

bygger ”ett mindre fastighetsbolag” varje år". Det sättet att tänka tilltalar mig väldigt mycket.

tisdag 21 januari 2014

Rapporter från Creades och Avanza

Förra veckan släppte Avanza sin bokslutskommuniké och idag var det huvudägaren Creades tur. Jag har länge haft Avanza på bevakningslistan och även gjort en analys av Creades eftersom även andra innehav varit intressanta.

Om vi börjar med Avanzas rapport bjöd den på några huvudnummer:

Om vi börjar med Avanzas rapport bjöd den på några huvudnummer:

- I spåren av ökat börsintresse har intäkterna börjat öka igen

- Kostnaderna har stabiliserats och bara ökat marginellt från 2012-2013

- Avanzakunderna har fortsatt halka efter SIXRX, under 2013 med 17 procent avkastning mot 28, Avanza ZERO har som vanligt varit ett bättre alternativ

- Man har börjat med bolån som jag tyckte man skulle i min analys, även om syftet snarare tycks vara att få avsättning för överskottslikviditet än att binda inne kunder

|

| Hagströmer |

Allt detta är ju positivt och jag tycker man gör mycket rätt i Avanza - men vinsten för året landade på 6,67 kronor per aktie och priset har rusat till 242,50 kronor! Visst finns det tillväxtutrymme för Avanza, men man är redan den största mäklaren på börsen och börsfebern är definitivt här. Faktum är att courtagen fortsätter neråt och prispressen i branschen finns överallt. P/E 36 för de senaste tolv månadernas vinst är fullständigt orimligt i min värld. Avanza befinner sig i skrivande stund näst längst ner i min bevakningslista.

Creades rapport innehöll mycket som var känt sedan tidigare, substansvärden etc. går till stor del att räkna ut. Men jag har vaskat fram några höjdpunkter:

- Substansvärdet har stigit med 38 procent till 177 kronor, aktien handlas dock med premie mot detta värde, priset är 183 kronor

- Ersättningsprogrammet till ledningen uppgår till omkring 100 miljoner och har debatterats i media, men jag måste säga att den är ovanligt fair, visst är den hedgefondartad men vilken hedgefond gör avdrag för år av negativ avkastning?

- Istället för utdelning genomförs ett inlösenprogram som ger ägarna Avanza-aktier samt kontanter mot inlösen av Creades-aktier, upplägget har bl.a. i syfte att minimera substansrabatt

Det sista elementet med inlösen är ett intressant sätt att minska sin exponering mot övervärderade Avanza - utan skriverier - och arbeta ner substansrabatten. Personligen gillar jag substansrabatten i mina investmentbolag, den ger några ganska uppenbara fördelar även om den betraktas som permanent:

- Högre utdelningar per investerad krona (som om det passar kan återinvesteras med rabatt)

- Lägre skatt på kapitalet i ISK

Hagströmer, Qviberg och Schörling är väl de som fäktas hårdast mot substansrabatt och det är en av anledningarna att deras bolag ännu inte letat sig in i portföljen. Jag har inte gjort någon ny bedömning av vad Creades kan vara värt i mina ögon, priset är uppenbart för högt idag.

Rapport från Johnson & Johnson

Idag släppte Johnson & Johnson sin bokslutskommuniké för 2013. Aktien har fallit ungefär 2,2 procent i handeln hittills idag, vad stod det i rapporten egentligen?:

- Resultat från försäljningen av OCD som jag rapporterade om igår är inte med då budet kom efter årsskiftet och är giltigt till den 15 mars

- Årets försäljning ökade med 6,1 procent jämfört med 2012 till 71,3 miljarder dollar, detta inkluderar förvärvet av Synthes

- Årets resultat per aktie blev 4,81 dollar, om man exkluderar "special items" blev det 5,52 dollar

Mitt investeringsantagande på 4,20 dollar är alltså överträffat med rejäl råga, vilket såklart är en förklaring till varför marknaden värderar bolaget så mycket högre än jag gör. Utan "special items" är ekvationen ännu trevligare, men vad är det? Jo främst:

- Stämningar för problem bolagets produkter åsamkat

- Kostnader för återkallanden

För nästa år lämnar bolaget prognosen att man ska 5,75-5,85 dollar per aktie, återigen utan dessa "special items". Det har alltså varit en del av företagets verksamhet sedan en tid tillbaka, och det bedöms vara en del av resultaten även nästa år. Alltså tycker jag att man som investerare, åtminstone defensiv sådan, får anta att det kommer att vara så under ett antal år framöver.

Enligt Forbes sjunker aktien på grund av en modest prognos. Världen har ju varit mer optimistisk än jag varit om JNJ på sistone, att man då dämpar förväntningarna är kanske inte så konstigt. Jag tycker fortfarande aktien ser för dyr ut för köp.

måndag 20 januari 2014

Johnson & Johnson säljer OCD

I förra veckan meddelade JNJ att de mottagit ett bindande bud på Ortho-Clinical Diagnostics (OCD) från riskkapitalbolaget The Carlyle Group. Jag har försökt förstå vad detta innebär för bolaget men det har inte varit helt enkelt och kommentarerna från bolaget och omvärlden har varit få.

Köpeskillingen på 4,15 miljarder amerikanska dollar motsvarar ungefär 1,50 dollar per aktie, så skillnaden för aktieägaren är inte dramatisk, men som Motley Fool skriver är det kanske bara början på en trimning av bolagets verksamhet.

Enligt senaste årsrapporten har man sökt en "strategisk lösning" för verksamheten sedan januari 2013, så priset lär inte vara vad man önskade. Kanske är det därför man valt en lösning där man får deklarera ett bindande bud men har förhandlat till sig rätten att vänta med svar till den 15 mars - man hoppas på högre bud under perioden. OCD har också varit inblandad i en av JNJ:s många rättsprocesser, det kanske kan vara skönt att minska det engagemanget en aning.

Med tanke på hur högt värderat Johnson & Johnson blivit krävs det en ganska kraftig resultatökning den kommande perioden för att motivera aktiepriset. Denna trimning är förhoppningsvis ett drag som bidrar till en ökad avkastning på ägarnas kapital och en snabbare tillväxt.

Köpeskillingen på 4,15 miljarder amerikanska dollar motsvarar ungefär 1,50 dollar per aktie, så skillnaden för aktieägaren är inte dramatisk, men som Motley Fool skriver är det kanske bara början på en trimning av bolagets verksamhet.

Enligt senaste årsrapporten har man sökt en "strategisk lösning" för verksamheten sedan januari 2013, så priset lär inte vara vad man önskade. Kanske är det därför man valt en lösning där man får deklarera ett bindande bud men har förhandlat till sig rätten att vänta med svar till den 15 mars - man hoppas på högre bud under perioden. OCD har också varit inblandad i en av JNJ:s många rättsprocesser, det kanske kan vara skönt att minska det engagemanget en aning.

Med tanke på hur högt värderat Johnson & Johnson blivit krävs det en ganska kraftig resultatökning den kommande perioden för att motivera aktiepriset. Denna trimning är förhoppningsvis ett drag som bidrar till en ökad avkastning på ägarnas kapital och en snabbare tillväxt.

lördag 18 januari 2014

Fred. Olsen Energy mot Seadrill

Bakgrunden till det här inlägget är såklart mitt intresse för Bonheur som redan manifesterats i en analys och ett uppföljande inlägg om bolagets svagheter. Jag tror fortfarande att nyckeln till Bonheurs till synes låga värdering ligger i dess viktigaste innehav: Fred. Olsen Energy och tänkte därför mäta det bolaget mot en konkurrent, Seadrill. Jag är inte den förste att göra jämförelsen, bloggrannen Spartacus ställde bolagen emot varandra för drygt ett år sedan.

När man tittar runt bland andra bloggare som söker sig utanför de allra mest kända bolagen så ser man fort att de "snöar in" på vissa branscher. Det finns en alldeles naturlig anledning till detta: det är svårt och tidskrävande att sätta sig in i en ny bransch och när man funnit en man gillar, tycker sig förstå och som till på köpet uppvisar köptillfällen så är det väldigt tidseffektivt att gräva där man står.

För mig är oljebranschen relativt ny. Oljeservicebranschen är ännu nyare och innan jag började titta på Bonheur hade jag absolut noll koll på oljeriggarnas affärsmodeller och förutsättningar. Därmed är risken enormt stor för mig i denna bransch.

Jag tänkte därför titta lite på Fred. Olsen Energy (FOE) och jämföra bolaget med Seadrill, en annan norsk riggoperatör. Detta blir ingen traditionell Lundaluppenanalys - jag är egentligen inte intresserad av att köpa något av bolagen, det är Bonheur som lockar. Först en enkel titt på hur bolagen värderas på börsen:

Jämför man siffrorna ser man att Seadrill värderas väsentligt högre sett till P/E men något mer jämlikt på P/B. En logisk följd av detta är såklart att FOE har en väsentligt högre ROE beroende på framförallt att riggarna är äldre och värderas lägre i böckerna. Seadrill är ett mycket större företag och har en modernare flotta.

Om man jämför ägarfaktorer och "mjuka faktorer" är bolagen som natt och dag. FOE är familjeägt och skattemässigt hemvist och huvudkontor ligger båda i Norge. Seadrills huvudägare är ordföranden John Fredriksen som bildat bolaget på Bermudas och noterat det både i Norge och USA.

Andra ägarfaktorer följer samma mönster: där Seadrill uppvisar riktigt höga VD-löner och stor aktieutspädning är FOE:s aktieantal statiskt och ersättningarna direkt måttliga. FOE växer genom egna investeringar, Seadrill mixar direkta investeringar med bolagsförvärv - vilket verkar märkligt när bolagen generellt värderas med en premie mot kostnaden att bygga riggar.

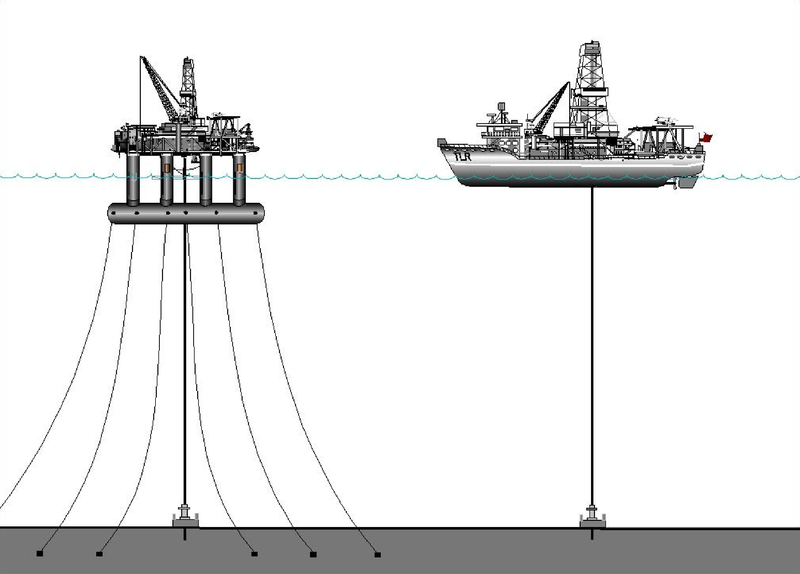

Det Seadrill verkligen gör bra är riskbeskrivningen som börjar på sidan 2 i årsredovisningen, SEC ställer väldigt hårda krav på det området och Seadrill möter upp mycket bra. Detta är obligatorisk läsning för den som intresserar sig för riggbranschen. I korthet kommer världsflottan av borrskepp för djupborrning att mer än dubbleras de kommande åren, och även flottan av riggar för djupborrning kommer att utökas kraftigt.

Detta kommer, om inte efterfrågan stiger i minst samma takt, att dra ner ersättningen för både FOE och Seadrill. En mycket förenklad men ändå väsentlig fråga blir då: vilket bolag vill man äga vid vikande lönsamhet, det med P/E 8-9 eller det med P/E 14-15? För att nyansera frågan bör man läsa på om riggarnas sammansättning och ålder, där FOE redan idag ligger på lägre rater med deras äldre riggar som ofta är gjorda för den norska shelfen. Det som är helt säkert är att om scenariot med sjunkande rater blir verklighet så är Seadrill helt ointressant till dagens pris.

En titt på flottan känns nödvändig för att förstå skillnaden i värdering:

Som synes har Seadrill en betydligt större och nyare flotta. En större flotta innebär en jämnare intjäning och en bredare kundbas, vilket i sig sänker verksamhetsrisken. Nästan alla Seadrills enheter är från 2000-talet, medan FOE har en bas i Aker H-3-enheter byggda 1974, varav en del dock är att betrakta som nyare efter omfattande uppgraderingar.

Om man läser Seadrills bedömning av marknaden är utsikterna för semi-submersibles och borrskepp mest gynnsamma. Där är FOE:s flotta relativt välpositionerad även om den äldre standarden ger lägre prisnivåer. Värt att notera är dock att Blackford Dolphin uppgraderades 2008 till att klara djupvattenborrning och nu bedöms ha en ekonomisk livslängd på ytterligare 20 år.

Till slut tänkte jag borra (!) lite i räkenskaperna för att jämföra bolagen, jag jämför niomånaderssiffrorna för bolagen:

Vid en ytlig jämförelse ser man att marginalerna är ungefär desamma, alltså borde bolagen vara lika tåliga eller känsliga för prisförändringar i branschen så länge de slår brett. Marginalerna är också väldigt höga och enligt företagsekonomins skolbok drar detta till sig konkurrens och nyetableringar. Branschens aktörer saknar också tydliga vallgravar.

Jämför man CAPEX och avskrivningar för de båda bolagen ser man väldigt stora skillnader. Detta är en kapitalintensiv bransch och i perioder av investeringar kan CAPEX öka, vilket sedan avspeglar sig i högre avskrivningar framöver. I ett moget och stort bolag med jämn investeringstakt hamnar oftast avskrivningar och CAPEX i samma härad, vilket är fallet för FOE. För Seadrill har vi en helt annan situation, bolaget investerar långt mer än avskrivningarna avspeglar - bolaget är följaktligen i en uppbyggnadsfas och dagens resultat och marginal måste anses vara onaturligt högt. Å andra sidan kommer såklart framtida riggar bidra till omsättningen också.

Sannolikt kommer - allt annat lika - alltså Seadrills resultaträkning se väldigt annorlunda ut framöver, medan FOE:s är lite enklare att förutse.

Bolagens finansiella ställning skiljer också väldigt mycket åt, FOE är relativt konservativt finansierat, vilket jag tycker är rimligt i en cyklisk bransch. Seadrills finansiering ser däremot rejält riskabel ut i mina ögon.

Detta är fortsatt ganska breda resonemang och självklart ser framtiden oviss ut som alltid. Men jag kan tycka att FOE med sin försiktiga företagsfilosofi ser intressant ut. Smäller man dessutom på en 45-procentig substansrabatt som man får i Bonheur blir det hela väldigt intressant.

När man tittar runt bland andra bloggare som söker sig utanför de allra mest kända bolagen så ser man fort att de "snöar in" på vissa branscher. Det finns en alldeles naturlig anledning till detta: det är svårt och tidskrävande att sätta sig in i en ny bransch och när man funnit en man gillar, tycker sig förstå och som till på köpet uppvisar köptillfällen så är det väldigt tidseffektivt att gräva där man står.

För mig är oljebranschen relativt ny. Oljeservicebranschen är ännu nyare och innan jag började titta på Bonheur hade jag absolut noll koll på oljeriggarnas affärsmodeller och förutsättningar. Därmed är risken enormt stor för mig i denna bransch.

Jag tänkte därför titta lite på Fred. Olsen Energy (FOE) och jämföra bolaget med Seadrill, en annan norsk riggoperatör. Detta blir ingen traditionell Lundaluppenanalys - jag är egentligen inte intresserad av att köpa något av bolagen, det är Bonheur som lockar. Först en enkel titt på hur bolagen värderas på börsen:

| - | FOE | Seadrill |

| Senaste ÅR | ÅR2012 | ÅR2012 |

| Senaste KR | 13/Q3 | 13/Q3 |

| Kurs | 237 NOK | 247 NOK |

| EV | 16 BNOK | 116 BNOK |

| P/E LTM | 8,9 | 14,5 |

| P/E3 | 8,0 | 15,0 |

| P/B | 1,9 | 2,4 |

Jämför man siffrorna ser man att Seadrill värderas väsentligt högre sett till P/E men något mer jämlikt på P/B. En logisk följd av detta är såklart att FOE har en väsentligt högre ROE beroende på framförallt att riggarna är äldre och värderas lägre i böckerna. Seadrill är ett mycket större företag och har en modernare flotta.

Om man jämför ägarfaktorer och "mjuka faktorer" är bolagen som natt och dag. FOE är familjeägt och skattemässigt hemvist och huvudkontor ligger båda i Norge. Seadrills huvudägare är ordföranden John Fredriksen som bildat bolaget på Bermudas och noterat det både i Norge och USA.

Andra ägarfaktorer följer samma mönster: där Seadrill uppvisar riktigt höga VD-löner och stor aktieutspädning är FOE:s aktieantal statiskt och ersättningarna direkt måttliga. FOE växer genom egna investeringar, Seadrill mixar direkta investeringar med bolagsförvärv - vilket verkar märkligt när bolagen generellt värderas med en premie mot kostnaden att bygga riggar.

Det Seadrill verkligen gör bra är riskbeskrivningen som börjar på sidan 2 i årsredovisningen, SEC ställer väldigt hårda krav på det området och Seadrill möter upp mycket bra. Detta är obligatorisk läsning för den som intresserar sig för riggbranschen. I korthet kommer världsflottan av borrskepp för djupborrning att mer än dubbleras de kommande åren, och även flottan av riggar för djupborrning kommer att utökas kraftigt.

Detta kommer, om inte efterfrågan stiger i minst samma takt, att dra ner ersättningen för både FOE och Seadrill. En mycket förenklad men ändå väsentlig fråga blir då: vilket bolag vill man äga vid vikande lönsamhet, det med P/E 8-9 eller det med P/E 14-15? För att nyansera frågan bör man läsa på om riggarnas sammansättning och ålder, där FOE redan idag ligger på lägre rater med deras äldre riggar som ofta är gjorda för den norska shelfen. Det som är helt säkert är att om scenariot med sjunkande rater blir verklighet så är Seadrill helt ointressant till dagens pris.

En titt på flottan känns nödvändig för att förstå skillnaden i värdering:

| - | FOE | Seadrill | Världen |

| Antal semi-submersible-riggar | 7 (1) | 15 (4) | 217 (20) |

| Antal jack-up-riggar | 0 (0) | 20 (12) | 492 (103) |

| Antal tender-riggar | 1 (0) | 3 (0) | 30 (13) |

| Antal borrskepp | 1 (1) | 7 (8) | 72 (72) |

| Andel enheter äldre än 1998 | 55 % | 4 % | - |

|

| Semi-sub-rigg och borrskepp |

Om man läser Seadrills bedömning av marknaden är utsikterna för semi-submersibles och borrskepp mest gynnsamma. Där är FOE:s flotta relativt välpositionerad även om den äldre standarden ger lägre prisnivåer. Värt att notera är dock att Blackford Dolphin uppgraderades 2008 till att klara djupvattenborrning och nu bedöms ha en ekonomisk livslängd på ytterligare 20 år.

Till slut tänkte jag borra (!) lite i räkenskaperna för att jämföra bolagen, jag jämför niomånaderssiffrorna för bolagen:

| 2013-9 mån |

FOE

(MNOK)

|

Seadrill

(MUSD)

|

| Omsättning |

5 218

|

3 813

|

| Avskrivningar |

1 060

|

511

|

| CAPEX |

847

|

2 698

|

| Resultat |

1 475

|

1 250

|

| EBITDA-marginal |

51 %

|

46 %

|

| Marginal |

28 %

|

33 %

|

| EK |

8 369

|

7 766

|

| Skulder |

9 190

|

17 213

|

| Soliditet |

48 %

|

31 %

|

Vid en ytlig jämförelse ser man att marginalerna är ungefär desamma, alltså borde bolagen vara lika tåliga eller känsliga för prisförändringar i branschen så länge de slår brett. Marginalerna är också väldigt höga och enligt företagsekonomins skolbok drar detta till sig konkurrens och nyetableringar. Branschens aktörer saknar också tydliga vallgravar.

Jämför man CAPEX och avskrivningar för de båda bolagen ser man väldigt stora skillnader. Detta är en kapitalintensiv bransch och i perioder av investeringar kan CAPEX öka, vilket sedan avspeglar sig i högre avskrivningar framöver. I ett moget och stort bolag med jämn investeringstakt hamnar oftast avskrivningar och CAPEX i samma härad, vilket är fallet för FOE. För Seadrill har vi en helt annan situation, bolaget investerar långt mer än avskrivningarna avspeglar - bolaget är följaktligen i en uppbyggnadsfas och dagens resultat och marginal måste anses vara onaturligt högt. Å andra sidan kommer såklart framtida riggar bidra till omsättningen också.

Sannolikt kommer - allt annat lika - alltså Seadrills resultaträkning se väldigt annorlunda ut framöver, medan FOE:s är lite enklare att förutse.

Bolagens finansiella ställning skiljer också väldigt mycket åt, FOE är relativt konservativt finansierat, vilket jag tycker är rimligt i en cyklisk bransch. Seadrills finansiering ser däremot rejält riskabel ut i mina ögon.

Detta är fortsatt ganska breda resonemang och självklart ser framtiden oviss ut som alltid. Men jag kan tycka att FOE med sin försiktiga företagsfilosofi ser intressant ut. Smäller man dessutom på en 45-procentig substansrabatt som man får i Bonheur blir det hela väldigt intressant.

torsdag 16 januari 2014

Svenska preferensaktier

För ett par år sedan skrev jag ett inlägg om svenska preferensaktier. Nu har denna marknad formligen exploderat och jag tycker det är dags för en uppföljning. I inlägget nedan går jag igenom samtliga åtta noterade preferensaktier. Ytterligare "preffar" finns på First North för den nyfikne.

Edit 2014-02-09: Lägger till SAS preferensaktie i jämförelsen. Dessa preferensaktier är ännu inte utgivna, man ger initialt ut 4 miljoner aktier, men styrelsen har bemyndigande att ge ut högst 7 miljoner.

Först en repetition från föregående inlägg: preferensaktier är en form av bolagsfinansiering som är en hybrid mellan obligationer och aktier. Namnet aktier är rättvisande eftersom inbetalt kapital ingår i bolagets egna kapital. Släktskapet med obligationer består i att de oftast ger en fast utdelning. Preferensaktier följer generellt sett följande mönster:

Tabellen visar kursen (häromdagen), totala utdelningen per år, ackumuleringsräntan per år som utdelningar innehålls, likvideringspreferens samt inlösenvillkor

Tabellen visar alltså villkoren för de preferensaktier som finns idag på börsen. Villkoren finns i bolagsordningarna som finns länkade (klicka på företagsnamnen). Utdelningen och kursen är såklart helt avgörande för vilken avkastning ägarna får, men de andra villkoren är också centrala.

Ackumuleringsräntan visar hur mycket bolaget "straffar sig själv" om utdelningen inte genomförs eller bara genomförs delvis ett kvartal eller en längre period. Samtliga aktierna har kvartalsutdelningar, men till skillnad från obligationer finns det alltså inget bindande löfte från bolaget att verkligen genomföra utdelningen. Det starkaste incitamentet ett friskt bolag har för att verkligen genomföra utdelningen är att kunna göra utdelningar på stamaktierna. Det näst starkaste är att innehållna utdelningar ackumuleras med denna ränta. Jag ställer mig skeptisk till att flera bolag har så låga räntor som 7-8 procent, när direktavkastningen på aktien bara ligger något därunder. Ett mycket enkelt sätt att låna pengar för bolagen blir då att helt enkelt innehålla utdelningen!

Likvidationsvärdet visar vad man får om bolaget likvideras. Detta är en tröst, men en rätt mager sådan. Det lär ta tid och det är långtifrån säkert att bolaget i det läget har något kapital kvar när skattemyndighet, obligationsägare och banker fått sitt.

Inlösenpris är desto intressantare. Bolaget kan vid stämmor besluta att lösa in aktierna mot givna belopp. Att köpa preferensaktierna över dessa värden när bolagen har denna option är alltså ytterst riskabelt! Eniros preferensaktie lär alltså falla under 480 nästa år. Det första årets utdelning kommer alltså nästintill säkert att ätas upp av detta rationella prisfall. Även Ratos lär sjunka i värde 2017 när dess inlösenpris sänks under dagens kurs.

Som en fotnot kan nämnas att till alla inlösenpriser på listan ska läggas upplupen eller innehållen utdelning. Man förlorar alltså inte gamla utdelningar som eventuellt hållits inne av bolaget. Exakta villkor finns i respektive bolagsordning.

Tabellen visar vilken direktavkastning man får på aktuell kurs och vilken genomsnittlig låneränta bolagen har. Riskpremien visar hur mycket högre avkastningen på preferensaktien är jämfört med lån och obligationer mot samma bolag. För SAS är det teckningskurs samt uppgifter från prospekt.

I tabellen ovan ser man vilken avkastning preferensaktierna ger idag. Detta jämförs sedan med bolagens genomsnittliga upplåningsränta på lån och obligationer, och slutligen beräknas en riskpremie som preferensägarna får för att ta den högre risk det innebär att inte få obligationernas bindande löften. Resultaten från Eniro och Ratos är osäkra eftersom de inte lika tydligt uppger sina låneräntor som fastighetsbolagen gör. Ratos genomsnittliga låneränta är med all sannolikhet felaktig. Jag tog med siffran som i princip är räntenetto/räntebärande skuld, men 8,4 % är inte rimligt.

För SAS ska läggas till att utdelningen ökar med 5 kronor per år de första fem åren efter utgivandet. SAS har på sistone haft mycket höga lånekostnader och trots preferensaktiens höga utdelning ger den alltså ingen premie jämfört med de obligationslån SAS givit ut de senaste åren.

Bankerna som lånar ut samt obligationsmarknaden är sannolikt betydligt effektivare i sin bedömning än vad preferensaktiehandeln är, därmed är det intressant att se de stora skillnaderna. Fast Partner som har så låga upplåningskostnader betalar ändå närmre 7 procent på preferensaktierna! Om grundbelåningen är liten och andelen preferensaktier i kapitaliseringen är väldigt stor så är detta helt naturligt, jag återkommer till denna balans i tabellen nedan.

Som synes i tabellerna ovan så finns det begränsade möjligheter för dessa nästan fullvärderade preferensaktier att stiga i pris. Däremot kan en inställd utbetalning och ett bolag i gungning leda till rejäla kursfall.

När uppsidan blir begränsad gäller det att primärt skydda sig mot nersida. Det är inte värt att lyfta några procentenheters premie mot säkra räntan om priset är att bolaget riskerar dra in utdelningarna, eller ännu värre, en konkurs. Därför fokuserar vi nu på säkerheten i nästa tabell.

Tabellen visar räntetäckningsgrad, kapitaliseringen uppdelat i räntebärande skulder, preferenskapital och stamaktiekapital (=EK-prefkap) samt hur stor andel av pref/skuld som stamaktiekapitalet utgör

Tabellen ovan visar bolagens räntetäckningsgrad och hur kapitaliseringen av bolagen ser ut. "Räntetäckningsgraden" är inte den traditionella, utan räntan som ska täckas är inte bara finansiella kostnader utan även preferensutdelningarna plus schablonskatt för dessa (utdelningarna sker på beskattat kapital).

De följande tre kolumnerna visar bolagens kapitalisering (i MSEK): hur mycket som finansieras med räntebärande lån, preferensaktier respektive stamaktier. Just detta är säkerhetsordningen för finansiärerna:

Graham och Dodd föreslog två kriterier som måste uppfyllas om man ska köpa en preferensaktie i närheten av dess likvidationsvärde, nämligen en tillräcklig räntetäckning och ett rimligt förhållande mellan räntebaserad finansiering och stamaktier. Eftersom Security Analysis kom ut första gången 1934 ger Graham och Dodd kriterier för dessa behändiga branscher (sid 190-191, sjätte utgåvan):

De tre branscherna kan tolkas som olika risknivåer där cyklisk industri var det mest utmanande för en finansiär att hantera. Det är inte helt enkelt att klassa in moderna bolag på denna skala men en ansats skulle kunna vara följande:

Med dessa relativt generösa klassningar är det ett enda bolag och preferensaktie som klarar Graham & Dodds kriterier: Eniro! Med tanke på hur jag behandlat och omnämnt Eniro är detta en väldigt intressant upptäckt.

En jämförelse mellan fastighetsaktierna visar att Victoria Park faller ifrån på lönsamheten. Corem och Klövern har för låg räntetäckning. Sagax har för svag stamaktiekapitalisering. Balder har en starkare kapitalisering än Fast Partner och dessutom en mycket högre kapitaliseringsränta - den enda som är på allvar bland fastighetsaktierna.

Ratos preferensaktie tycker jag har alltför låg avkastning, så stabil är den inte med en räntetäckningsgrad på 1,60.

SAS preferensaktie bör förses med röd flagg: låg täckning för ränte- och preferensåtaganden, ingen premie mot obligationskostnad och ett bolag med kroniska problem. Det kan mycket väl sluta med indragna utdelningar och refinansiering, inte den stabilitet man önskar sig i en preferensaktie.

Min slutsats är att endast Eniro skulle väcka någon som helst uppmärksamhet från Graham och Dodd och framstår faktiskt (jag är lika förvånad som du) som bästa valet med en brasklapp om att det kommande året kommer sannolikt priset falla med minst 40 kronor per aktie. Den höga avkastningen kan kanske göra att aktien trots allt får behålla en viss premiumvärdering. Avkastningen är på en egen nivå, kapitaliseringen är ok, liksom räntetäckningsgraden.

Problemet med Eniro är att jag inte tror på bolaget långsiktigt, det innebär att ett preferensinnehav behöver bevakas kontinuerligt så att det fortsätter matcha kriterierna - och bör säljas så fort det lämnar det säkra området.

Bland fastighetspreferensaktierna sticker Balder ut som det klart bästa alternativet, även om det inte uppfyller Grahams kriterier.

Övriga preferensaktier har en attraktiv men begränsad avkastning - men är otillräckligt säkrade enligt mitt sätt att se det.

Edit 2014-02-09: Lägger till SAS preferensaktie i jämförelsen. Dessa preferensaktier är ännu inte utgivna, man ger initialt ut 4 miljoner aktier, men styrelsen har bemyndigande att ge ut högst 7 miljoner.

Först en repetition från föregående inlägg: preferensaktier är en form av bolagsfinansiering som är en hybrid mellan obligationer och aktier. Namnet aktier är rättvisande eftersom inbetalt kapital ingår i bolagets egna kapital. Släktskapet med obligationer består i att de oftast ger en fast utdelning. Preferensaktier följer generellt sett följande mönster:

- Ett löfte att få en på förhand given, fast utdelning, innan någon utdelning ges till stamaktierna. Om stamaktierna inte får någon utdelning finns ingen garanti att preferensaktien får någon utdelning.

- Rätten att få ett visst belopp om bolaget likvideras, en rätt som kommer före stamaktiernas rätt till likvidationsresultatet (men efter obligationer och andra lån)

- Rösträtt, om än ofta begränsad

Definitionen kommer från Security Analysis av Graham & Dodd från 1934. Denna grunddefinition har dock ofta avvikelser, så investeraren måste läsa på om villkoren för varje preferensaktie.

Bolagen ger ut preferensaktier av olika skäl. I kristider kan preferensaktier vara, eller upplevas som, en säkrare placering vid en nyemission. I expansionstider kan de vara ett sätt att få kapital som både har begränsade rättigheter till utdelning (vilket lämnar mer uppsida och hävstång till stamaktieägarna) och räknas som eget kapital och därmed gör de existerande obligationerna säkrare och billigare.

Investerare kräver dock en riskpremie för preferensaktier eftersom de är osäkrare. Till detta kommer att utdelningarna görs med beskattat kapital, så kostnaden för bolaget är i själva verket rejält mycket högre.

Bolagen ger ut preferensaktier av olika skäl. I kristider kan preferensaktier vara, eller upplevas som, en säkrare placering vid en nyemission. I expansionstider kan de vara ett sätt att få kapital som både har begränsade rättigheter till utdelning (vilket lämnar mer uppsida och hävstång till stamaktieägarna) och räknas som eget kapital och därmed gör de existerande obligationerna säkrare och billigare.

Investerare kräver dock en riskpremie för preferensaktier eftersom de är osäkrare. Till detta kommer att utdelningarna görs med beskattat kapital, så kostnaden för bolaget är i själva verket rejält mycket högre.

På Stockholmsbörsen finns det numera åtta noterade preferensaktier. Swedbanks fantastiska preferensaktie har stämplats om till A-aktier, men nya har tillkommit. Ratos och Eniro har sällskap av sex fastighetsbolag; Balder, Corem, Fast Partner, Klövern, Sagax och Victoria Park:

| Bolag |

Kurs

|

Utd/år

|

Ack-ränta

|

Likv.-värde

| Inlösenpris |

| Corem |

154

|

10

|

7 %

|

150

| post2015@175 |

| Eniro |

520

|

48

|

20 %

|

=Inlösen

| pre2015@560, post2015@480 |

| Fast Partner |

344

|

20

|

8 %

|

300

| nu@350 |

| Fast. Balder |

335

|

20

|

14 %

|

300

| nu@350 |

| Klövern |

156

|

10

|

8 %

|

150

| post2015@175 |

| Ratos |

1 898

|

100

|

10 %

|

=Inlösen

| pre2017@2012.5, post2017@1837.5 |

| Sagax |

32

|

2

|

7 %

|

30

| nu@35 |

| SAS |

500

|

50

|

20 %

|

=Inlösen

| pre2018@600, post2018@525 |

| Victoria Park |

302

|

20

|

7 %

|

150

| pre2018@325, mid@300, post2020@275 |

Tabellen visar kursen (häromdagen), totala utdelningen per år, ackumuleringsräntan per år som utdelningar innehålls, likvideringspreferens samt inlösenvillkor

Tabellen visar alltså villkoren för de preferensaktier som finns idag på börsen. Villkoren finns i bolagsordningarna som finns länkade (klicka på företagsnamnen). Utdelningen och kursen är såklart helt avgörande för vilken avkastning ägarna får, men de andra villkoren är också centrala.

Ackumuleringsräntan visar hur mycket bolaget "straffar sig själv" om utdelningen inte genomförs eller bara genomförs delvis ett kvartal eller en längre period. Samtliga aktierna har kvartalsutdelningar, men till skillnad från obligationer finns det alltså inget bindande löfte från bolaget att verkligen genomföra utdelningen. Det starkaste incitamentet ett friskt bolag har för att verkligen genomföra utdelningen är att kunna göra utdelningar på stamaktierna. Det näst starkaste är att innehållna utdelningar ackumuleras med denna ränta. Jag ställer mig skeptisk till att flera bolag har så låga räntor som 7-8 procent, när direktavkastningen på aktien bara ligger något därunder. Ett mycket enkelt sätt att låna pengar för bolagen blir då att helt enkelt innehålla utdelningen!

Likvidationsvärdet visar vad man får om bolaget likvideras. Detta är en tröst, men en rätt mager sådan. Det lär ta tid och det är långtifrån säkert att bolaget i det läget har något kapital kvar när skattemyndighet, obligationsägare och banker fått sitt.

Inlösenpris är desto intressantare. Bolaget kan vid stämmor besluta att lösa in aktierna mot givna belopp. Att köpa preferensaktierna över dessa värden när bolagen har denna option är alltså ytterst riskabelt! Eniros preferensaktie lär alltså falla under 480 nästa år. Det första årets utdelning kommer alltså nästintill säkert att ätas upp av detta rationella prisfall. Även Ratos lär sjunka i värde 2017 när dess inlösenpris sänks under dagens kurs.

Som en fotnot kan nämnas att till alla inlösenpriser på listan ska läggas upplupen eller innehållen utdelning. Man förlorar alltså inte gamla utdelningar som eventuellt hållits inne av bolaget. Exakta villkor finns i respektive bolagsordning.

| Bolag |

Kurs

|

Utd/år

|

Avkastn.

| Låneränta |

Riskpremie

|

| Corem |

154

|

10

|

6,5 %

|

5,1 %

|

27 %

|

| Eniro |

520

|

48

|

9,2 %

|

3,7 %

|

149 %

|

| Fast Partner |

344

|

20

|

5,8 %

|

3,2 %

|

81 %

|

| Fast. Balder |

335

|

20

|

6,0 %

|

3,5 %

|

71 %

|

| Klövern |

156

|

10

|

6,4 %

|

4,3 %

|

50 %

|

| Ratos |

1 898

|

100

|

5,3 %

|

8,4 %

|

-37 %

|

| Sagax |

32

|

2

|

6,3 %

|

4,3 %

|

45 %

|

| SAS |

500

|

50

|

10,0 %

|

10,0 %

|

0 %

|

| Victoria Park |

302

|

20

|

6,6 %

|

3,6 %

|

84 %

|

Tabellen visar vilken direktavkastning man får på aktuell kurs och vilken genomsnittlig låneränta bolagen har. Riskpremien visar hur mycket högre avkastningen på preferensaktien är jämfört med lån och obligationer mot samma bolag. För SAS är det teckningskurs samt uppgifter från prospekt.

I tabellen ovan ser man vilken avkastning preferensaktierna ger idag. Detta jämförs sedan med bolagens genomsnittliga upplåningsränta på lån och obligationer, och slutligen beräknas en riskpremie som preferensägarna får för att ta den högre risk det innebär att inte få obligationernas bindande löften. Resultaten från Eniro och Ratos är osäkra eftersom de inte lika tydligt uppger sina låneräntor som fastighetsbolagen gör. Ratos genomsnittliga låneränta är med all sannolikhet felaktig. Jag tog med siffran som i princip är räntenetto/räntebärande skuld, men 8,4 % är inte rimligt.

För SAS ska läggas till att utdelningen ökar med 5 kronor per år de första fem åren efter utgivandet. SAS har på sistone haft mycket höga lånekostnader och trots preferensaktiens höga utdelning ger den alltså ingen premie jämfört med de obligationslån SAS givit ut de senaste åren.

Bankerna som lånar ut samt obligationsmarknaden är sannolikt betydligt effektivare i sin bedömning än vad preferensaktiehandeln är, därmed är det intressant att se de stora skillnaderna. Fast Partner som har så låga upplåningskostnader betalar ändå närmre 7 procent på preferensaktierna! Om grundbelåningen är liten och andelen preferensaktier i kapitaliseringen är väldigt stor så är detta helt naturligt, jag återkommer till denna balans i tabellen nedan.

Som synes i tabellerna ovan så finns det begränsade möjligheter för dessa nästan fullvärderade preferensaktier att stiga i pris. Däremot kan en inställd utbetalning och ett bolag i gungning leda till rejäla kursfall.

När uppsidan blir begränsad gäller det att primärt skydda sig mot nersida. Det är inte värt att lyfta några procentenheters premie mot säkra räntan om priset är att bolaget riskerar dra in utdelningarna, eller ännu värre, en konkurs. Därför fokuserar vi nu på säkerheten i nästa tabell.

| Bolag |

Räntetäck.

|

Skulder

|

Prefkap

| Stamkap |

Stam / (pref+skuld)

|

| Corem |

1,23

|

4 693

|

978

|

1 358

|

24 %

|

| Eniro |

3,21

|

2 792

|

480

|

3 305

|

101 %

|

| Fast Partner |

1,99

|

6 045

|

495

|

2 374

|

36 %

|

| Fast. Balder |

1,94

|

14 861

|

1 950

|

7 587

|

45 %

|

| Klövern |

1,37

|

15 634

|

2 775

|

4 247

|

23 %

|

| Ratos |

1,60

|

12 908

|

1 453

|

14 646

|

102 %

|

| Sagax |

2,00

|

6 907

|

1 500

|

2 026

|

24 %

|

| SAS |

0,99

|

11 111

|

3 500

|

11 103

|

75 %

|

| Victoria Park |

-0,24

|

1 010

|

306

|

425

|

32 %

|

Tabellen visar räntetäckningsgrad, kapitaliseringen uppdelat i räntebärande skulder, preferenskapital och stamaktiekapital (=EK-prefkap) samt hur stor andel av pref/skuld som stamaktiekapitalet utgör

Tabellen ovan visar bolagens räntetäckningsgrad och hur kapitaliseringen av bolagen ser ut. "Räntetäckningsgraden" är inte den traditionella, utan räntan som ska täckas är inte bara finansiella kostnader utan även preferensutdelningarna plus schablonskatt för dessa (utdelningarna sker på beskattat kapital).

De följande tre kolumnerna visar bolagens kapitalisering (i MSEK): hur mycket som finansieras med räntebärande lån, preferensaktier respektive stamaktier. Just detta är säkerhetsordningen för finansiärerna:

- Långivare och obligationsägare är efter Skatteverket de första att få sina pengar vid konkurs eller likvidation. De vill att lånen är så små som möjligt och att andelen andra säkerheter är så hög som möjligt.

- Preferensaktieägare får pengar sedan och vill se så lite lån och obligationer före sig som möjligt, och gärna att en riktigt stor del av finansieringen sker med stamaktier så att de inte behöver dela med sig till så många andra preferensaktieägare

- Stamaktieägarna står sist i kön och tar det mesta av risken men även uppsidan (de övriga stiger bara ytterst måttligt när ett starkt bolag blir starkare). En rationell stamaktieägare vill se små lån och få obligationer och så lite preferensaktier som möjligt - en stark balansräkning helt enkelt

Stamaktiernas förhållande till lån, obligationer och preferensaktier är den sista kolumnen. Den visar hur mycket eget kapital bolaget kan förlora innan preferensaktiernas likvidationskapital är i fara. Detta är alltså krockkudden en preferensaktieägare har vid katastrofer.

En siffra sticker verkligen ut i tabellen: Victoria Parks negativa räntetäckningsgrad. Detta är en följd av att bolaget är ett projektbolag idag snarare än ett fastighetsbolag, det sker mycket investeringar och rörelseresultatet är negativt. Att köpa Victoria Parks preferensaktie kräver därför en betydligt djupare analys än jag gör här, jag skulle aldrig intressera mig för den.

Nästan lika illa är det för SAS vars rörelseresultat de senaste tolv månaderna inte skulle täcka om styrelsen utnyttjar sitt bemyndigande fullt ut och ger ut 7 miljoner preferensaktier. I tabellen har jag räknat med detta worst-case, om endast de initiala 4 miljonerna ges ut kommer räntetäckningsgraden att stiga till 1,15.

Nästan lika illa är det för SAS vars rörelseresultat de senaste tolv månaderna inte skulle täcka om styrelsen utnyttjar sitt bemyndigande fullt ut och ger ut 7 miljoner preferensaktier. I tabellen har jag räknat med detta worst-case, om endast de initiala 4 miljonerna ges ut kommer räntetäckningsgraden att stiga till 1,15.

Graham och Dodd föreslog två kriterier som måste uppfyllas om man ska köpa en preferensaktie i närheten av dess likvidationsvärde, nämligen en tillräcklig räntetäckning och ett rimligt förhållande mellan räntebaserad finansiering och stamaktier. Eftersom Security Analysis kom ut första gången 1934 ger Graham och Dodd kriterier för dessa behändiga branscher (sid 190-191, sjätte utgåvan):

| Bransch |

Räntetäckning

|

Stam / (pref+skuld)

|

| Försörjningsbolag |

2,00

|

67 %

|

| Järnvägar |

2,50

|

100 %

|

| Industri |

4,00

|

150 %

|